【导读】 京东产发利润总额最主要的来源为

【文/观察者网 邹煦晨 编辑/张广凯】

近日,京东集团旗下京东智能产发股份有限公司(下称“京东产发”)公布港股申报稿,包括业务构成、营收概况及未来规划等。

资料显示,京东产发是京东集团旗下提供基础设施建设、资产管理和综合服务的子集团,通过投资开发、资产管理和多元化增值服务,为全行业提供现代化标准仓库、一体化智能产业园、数据中心、光伏新能源等基础设施建设与运营的综合解决方案。

不过,京东产发利润总额最主要的来源为“其他收入及收益净额”,具体来说主要是旗下物业公允价值的增加,其金额竟然远超主营业务收入。

利润总额大头居然是它

京东产发的业务始于2007年,彼时京东集团首次开启自建物流体系的战略。京东产发利用京东零售及京东物流进行扩张,之后于2018年开始独立运营。

2020年,京东产发在越南购买土地,实现了第一次海外扩张。

2021年,京东产发完成A轮优先股融资,融资总额为7亿美元。同年,京东产发通过收购印尼第三大物流基础设施资产组合,完成了首次物流组合收购。

2022年,京东产发完成B轮优先股融资,融资总额为8亿美元。同年,京东产发完成对前港股上市公司中国物流资产的收购及私有化。

截至2022年12月31日,京东产发积累了庞大的基础设施资产组合,资产管理规模总额937亿元,总建筑面积为23.3百万平方米,按建筑面积计,在亚洲同行中排名第三,在中国排名第二,但是跟第一名的差距都非常大。

根据仲量联行报告,京东产发亦于同业中实现最快增长,自2018年初至2022年底,总建筑面积扩大的年平均复合增长率超过40%。

2020年至2022年,京东产发科目名为“收入”的金额分别为5.82亿元、7.99亿元、23.18亿元。该业务包括,提供基础设施解决方案、基金管理服务、开发服务等。比如,提供基础设施解决方案涉及租金收入、基础设施管理费、出售光伏能源等。

值得一提的是,如果直接跳过其他科目,直接看利润表的后面几项会发现一个罕见现象。即2020年至2022年,京东产发利润总额分别为36.62亿元、24.56亿元、37.99亿元,均高于京东产发同期的“收入”科目。另外,京东产发2020年至2022年“收入”科目带来的毛利分别为2.29亿元、5.14亿元、16.37亿元,均不到京东产发利润总额的一半。并且,毛利扣除一些开支后,才归入相应的利润总额。

导致这一现象的主要原因是,京东产发2020年至2022年其他收入及收益净额很高,分别为35.19亿元、31.63亿元、41.37亿元,比京东产发当期的利润总额都要高。

细分来看,其他收入及收益净额最主要是投资物业的公允价值变动,2020年至2022年相关金额分别为23.46亿元、29.54亿元、36.1亿元。申报稿显示,京东产发无论是已竣工或在建的投资物业,按独立估值确定的公允价值入账,其中公允价值变动所产生的损益即为这块。

将京东产发投资物业的公允价值变动再细分,其中已建成投资物业公允价值变动的金额不大,但在建投资物业公允价值变动的金额较大,分别为22.95亿元、24.26亿元、36.9亿元。申报稿附录显示,京东产发在建投资物业较多,比如广州花都物流二期为2020年开工,预期于2023年1月竣工,其已产生建筑成本3.91亿元,于估值日期现况下的投资价值为10.67亿元。

关于投资物业的公允价值变动,京东产发在申报稿中表示,物业估值涉及作出专业判断,并需要使用若干基准和假设。如果使用一套不同的基准或假设,公司投资物业的公允价值可能会偏高或偏低。于财政年度的最后一日,公司的投资物业根据独立专业估值师作出的估值进行重新估值。公允价值根据所在地区的房地产市场状况,主要受可资比较物业的供求、经济增长率、利率、通胀及投资物业所在地区的政治和经济发展的影响。此外,公司各建设中的投资物业的公允价值亦受建筑成本及项目开发进度的影响。

未来可能会有多少关联交易?

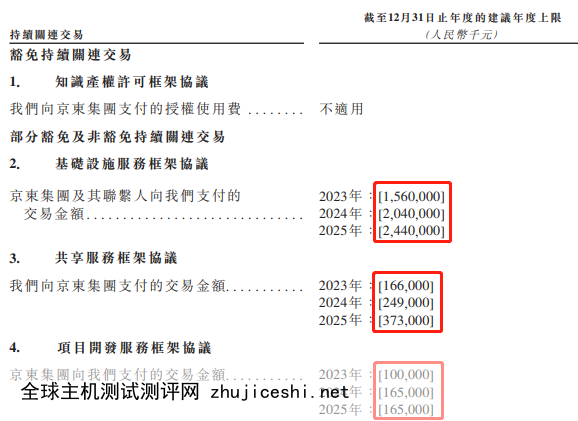

京东产发2020年至2022年产生归属于京东集团及其联系人的收入分别为4.2亿元、5.52亿元、11.25亿元,占“收入”科目的比例分别为72.1%、69.1%及48.5%。并且申报稿显示,京东产发部分获豁免及非豁免持续关连交易包括三块,分别是基础设施服务框架协议、共享服务框架协议、项目开发服务框架协议。

关于基础设施服务框架协议,京东产发2023年至2025年建议年度上限分别为15.6亿元、20.4亿元、24.4亿元。关于年度上限,京东产发在申报稿中表示,根据公司与京东集团及其联系人订立的现有基础设施解决方案安排,预计2023年至2025年的年度上限将持续增加。京东集团及其联系人租赁由本集团拥有和建造的基础设施资产,这对本集团与京东集团及其联系人而言互惠互利。

共享服务框架协议则是,京东集团将向京东产发提供若干后台管理支持服务,包括但不限于共享办公空间、文具或每日必需品的集中采购、 跨财务、法律及市场推广功能的IT及软件以及系统支持、与京东产发业务发展有关的品牌活动相关人员和费用以及多种杂项支持服务。

2020年至2022年,相关金额分别为0.44亿元、0.74亿元、1.09亿元,占京东产发营业成本及经营费用(包括销售及行政开支)总额的7.9%、7.3%及7.6%。关于这块,京东产发2023年至2025年建议的年度上限分别为1.66亿元、2.49亿元、3.73亿元。

项目开发服务框架协议则是,京东产发将就办公楼及其他项目等向京东集团提供项目开发相关咨询及管理服务。京东产发2023年至2025年建议的年度上限分别为1亿元、1.65亿元、1.65亿元。

除关联交易外,京东集团还在2020年至2022年为京东产发提供资金。这一时期每期期末,京东产发应付京东集团的贷款净额分别约为143亿元、87亿元、88亿元,相当于总资产的56%、22%、11%。对此,京东产发在申报稿中表示,公司虽然有能力筹集外部融资以替换京东集团现有的资产贷款,但是置换贷款需与各个项目公司的当地银行分别谈判,这使得贷款谈判非常耗时且过于繁琐。

关于风险因素,京东产发在申报稿中提了一些。比如,京东产发部分子公司或合营公司用于开发基础设施资产的土地为“工业或其他用途”,而非物流用途。因此,相关子公司或合营公司可能会受到行政处罚,包括发出警告或整改令、罚款或无偿没收土地等。目前有关地块总面积约为385千平方米。

关于募集资金,京东产发在申报稿表示可能有5类用途。一是,预计在未来12至36个月将用于进一步扩展国内基础设施资产网络,重点关注核心地理位置及战略物流节点;二是用于进一步拓展海外市场的影响力,进一步强化海外市场的网络;三是在公司国内的资产组合中建设屋顶光伏发电系统等;四是提升公司的解决方案及服务;五则是用于一般公司用途及满足营运资金需求。

0 留言