(报告出品方:招商证券)

一、互联网商业模式发展盘点

1.1 游戏:科技革新引领游戏形态变革,寡头市场出海成新潮

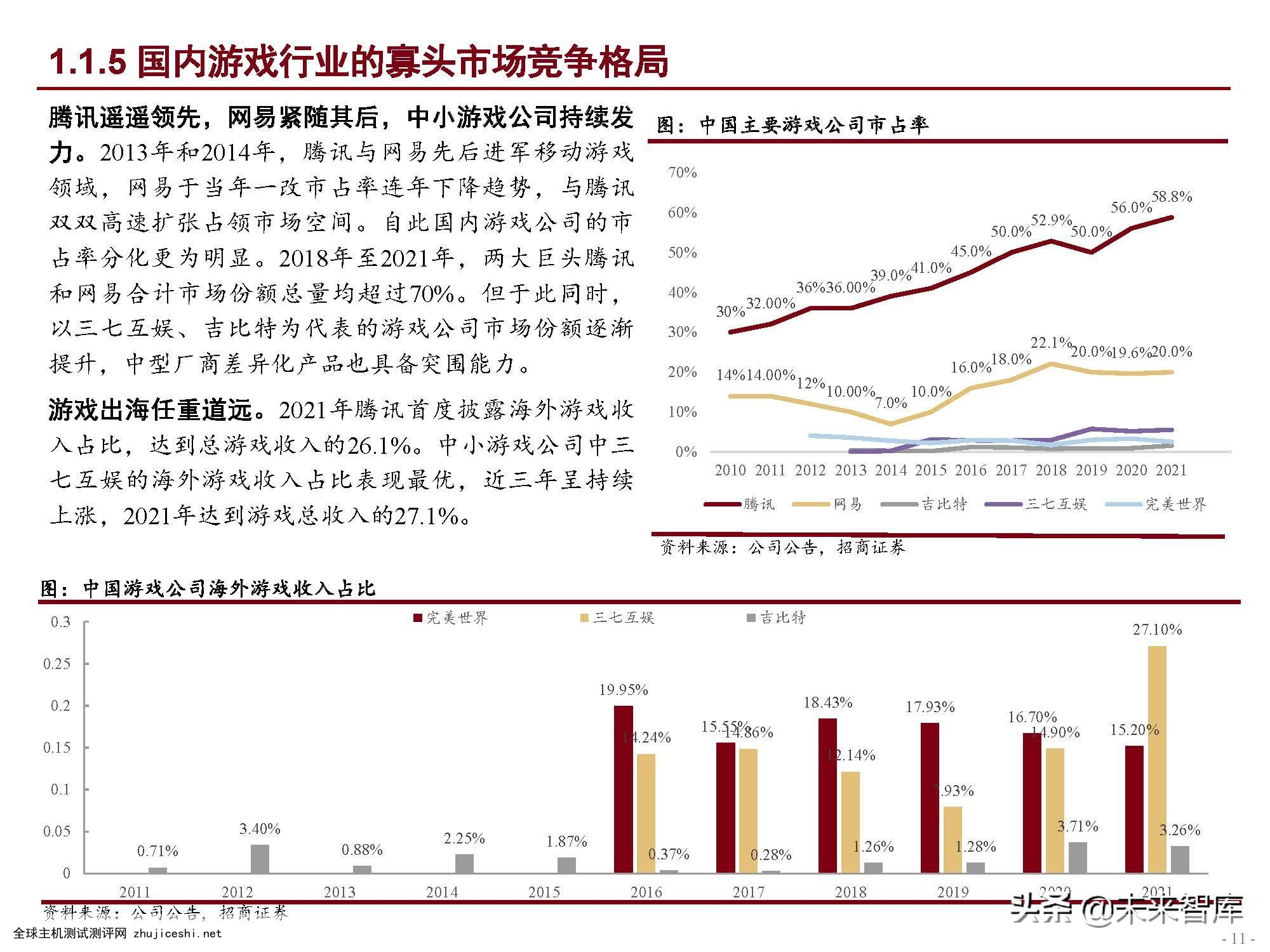

国内游戏行业的寡头市场竞争格局

腾讯遥遥领先,网易紧随其后,中小游戏公司持续发 力。2013年和2014年,腾讯与网易先后进军移动游戏 领域,网易于当年一改市占率连年下降趋势,与腾讯 双双高速扩张占领市场空间。自此国内游戏公司的市 占率分化更为明显。2018年至2021年,两大巨头腾讯 和网易合计市场份额总量均超过70%。但于此同时, 以三七互娱、吉比特为代表的游戏公司市场份额逐渐 提升,中型厂商差异化产品也具备突围能力。

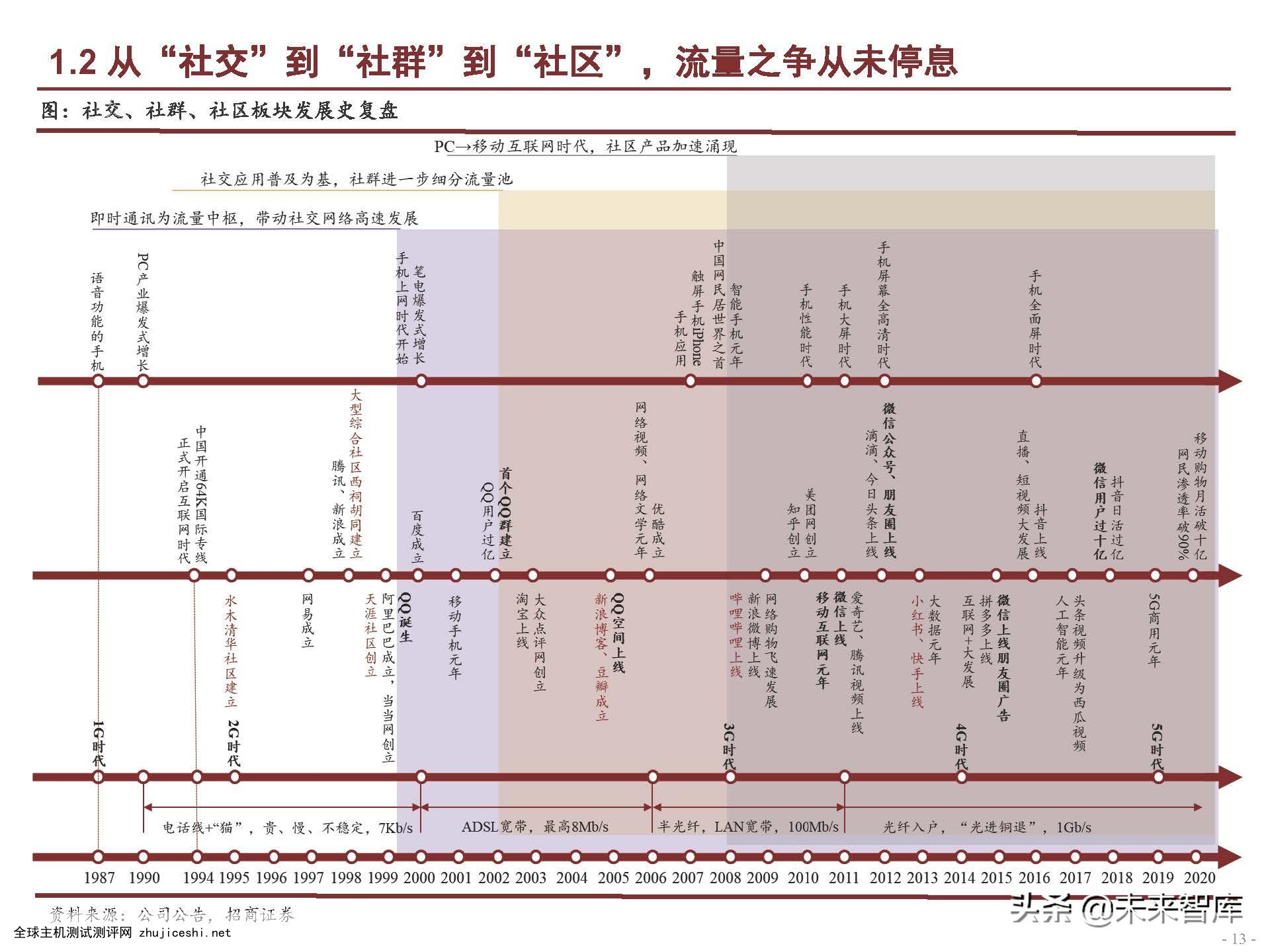

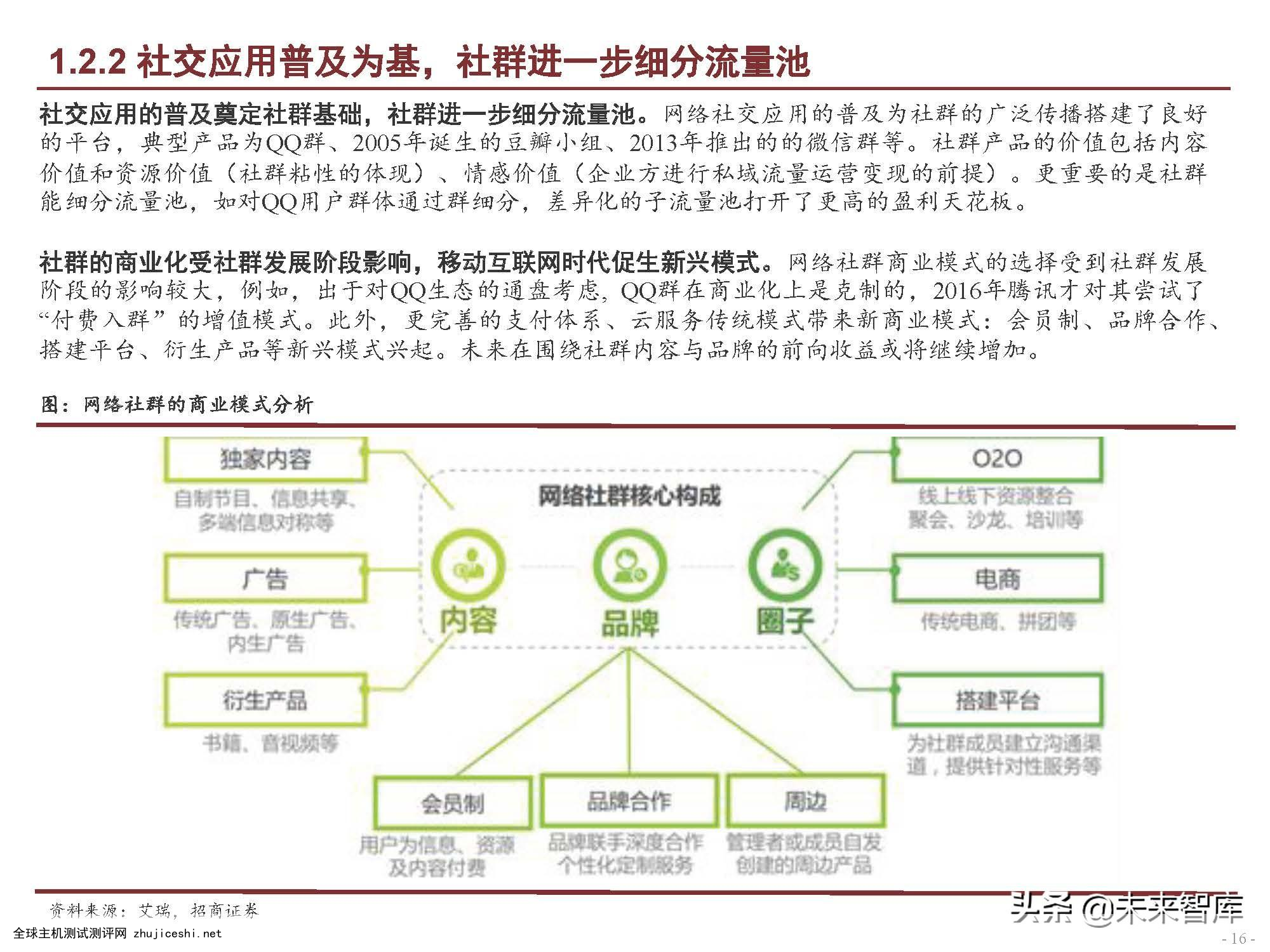

1.2 从“社交”到“社群”到“社区”,流量之争从未停息

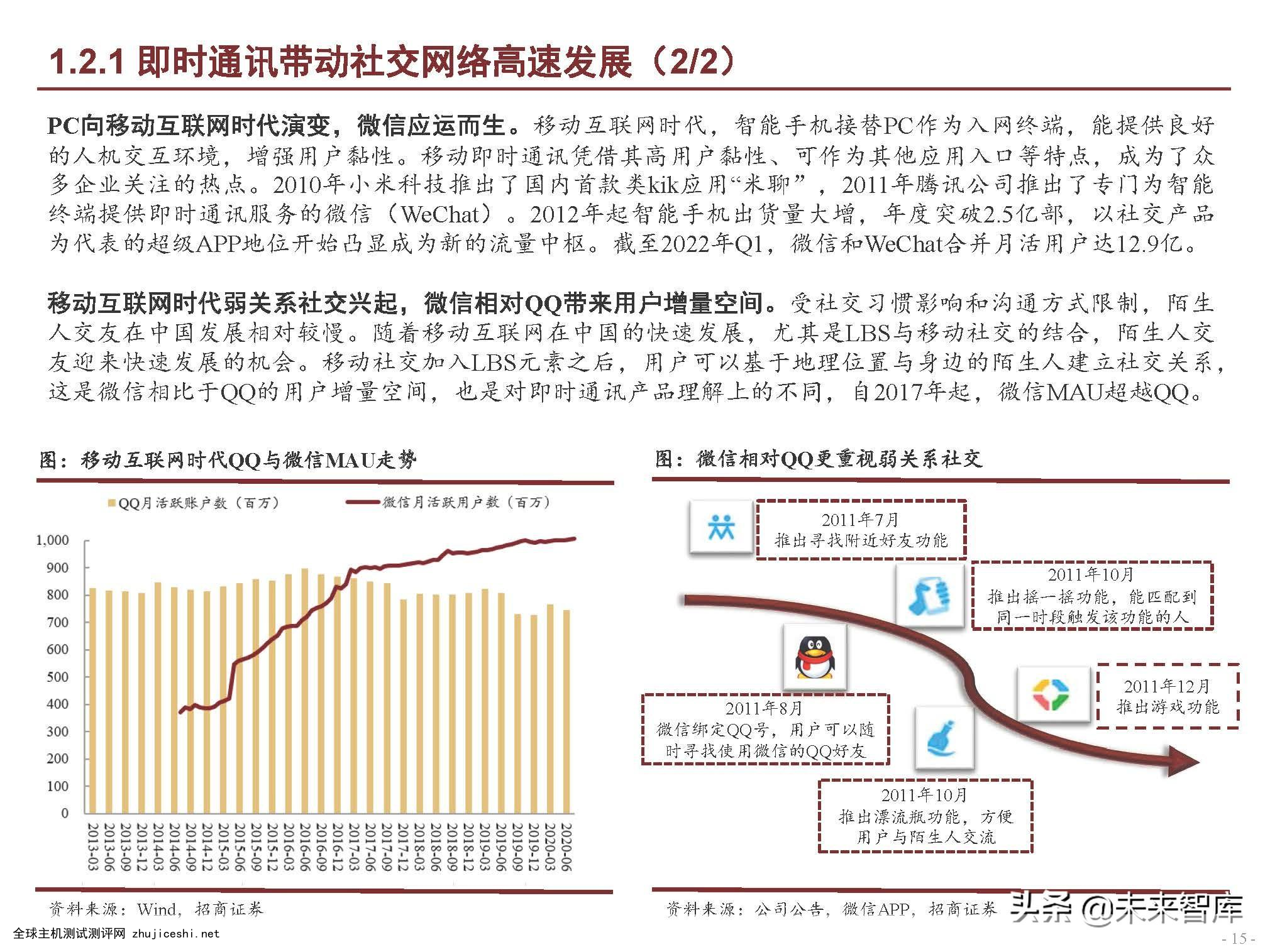

即时通讯带动社交网络高速发展

抢先入局+本土化优势,腾讯QQ成为即时通讯市场龙头。1999年腾讯借鉴ICQ开发IM软件QQ,2002年3月 QQ注册用户数突破1亿大关,2010年腾讯在即时通讯市场份额达到76.2%,QQ最高同时在线人数超过1亿。 2003年另一大移动通讯巨头微软推出MSN,但其最终不敌本土化强者QQ,于2014年退出中国市场,同年腾 讯QQ同时在线用户数突破2亿。

即时通讯是PC互联网时代的流量中枢,通过社交关系聚集网状用户。即时通讯产品发展成熟后形成社交关 系链,进一步可以带来在此基础之上开展各种服务的可能性。腾讯QQ作为即时通讯的绝对龙头在商业变现 上,以QQ会员为代表的增值服务支撑了当时腾讯QQ生态造血能力。

1.3 内容平台:长视频困局待解,短视频欣欣向荣

视频内容赛道竞争格局激烈,胜负未分

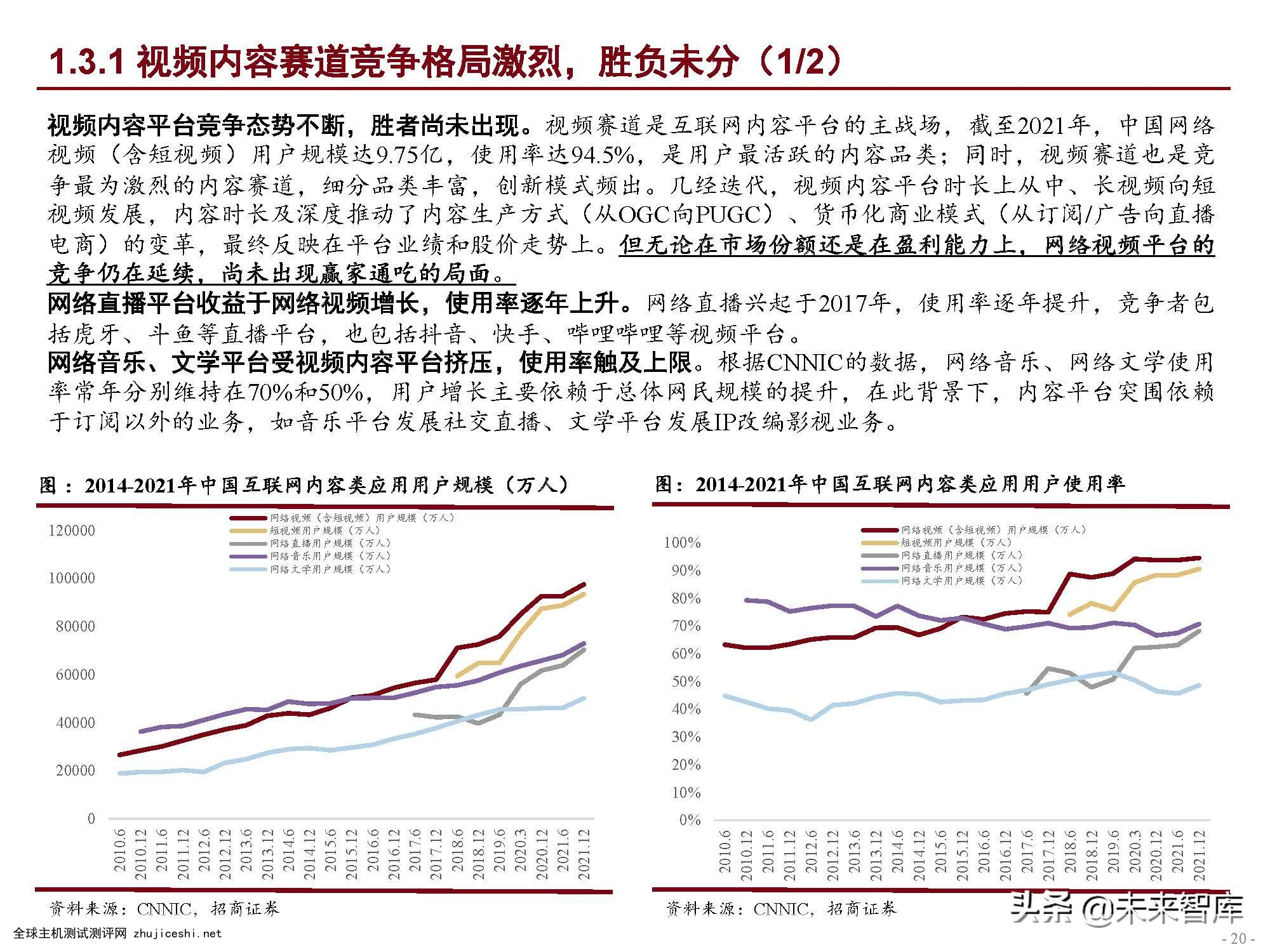

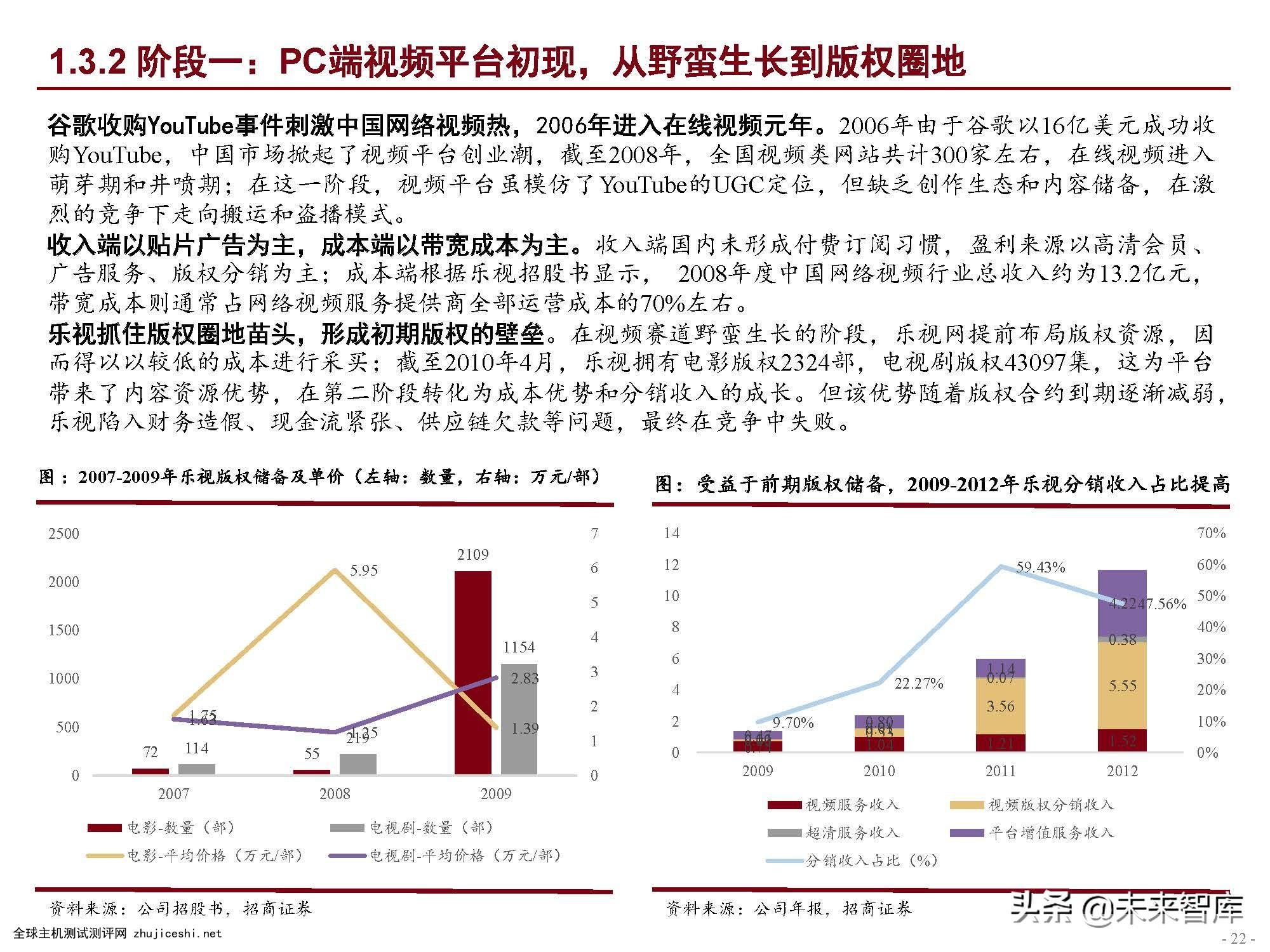

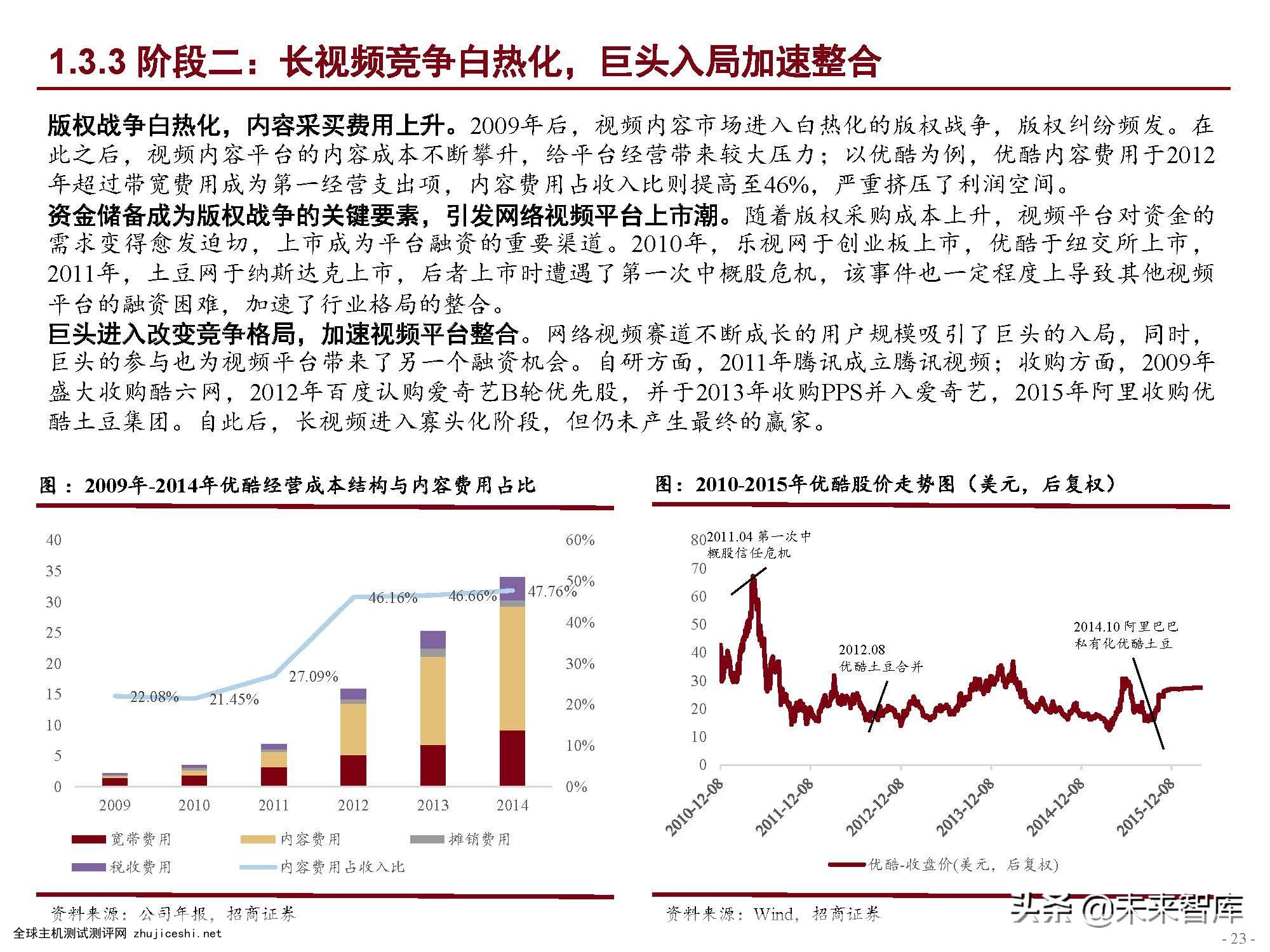

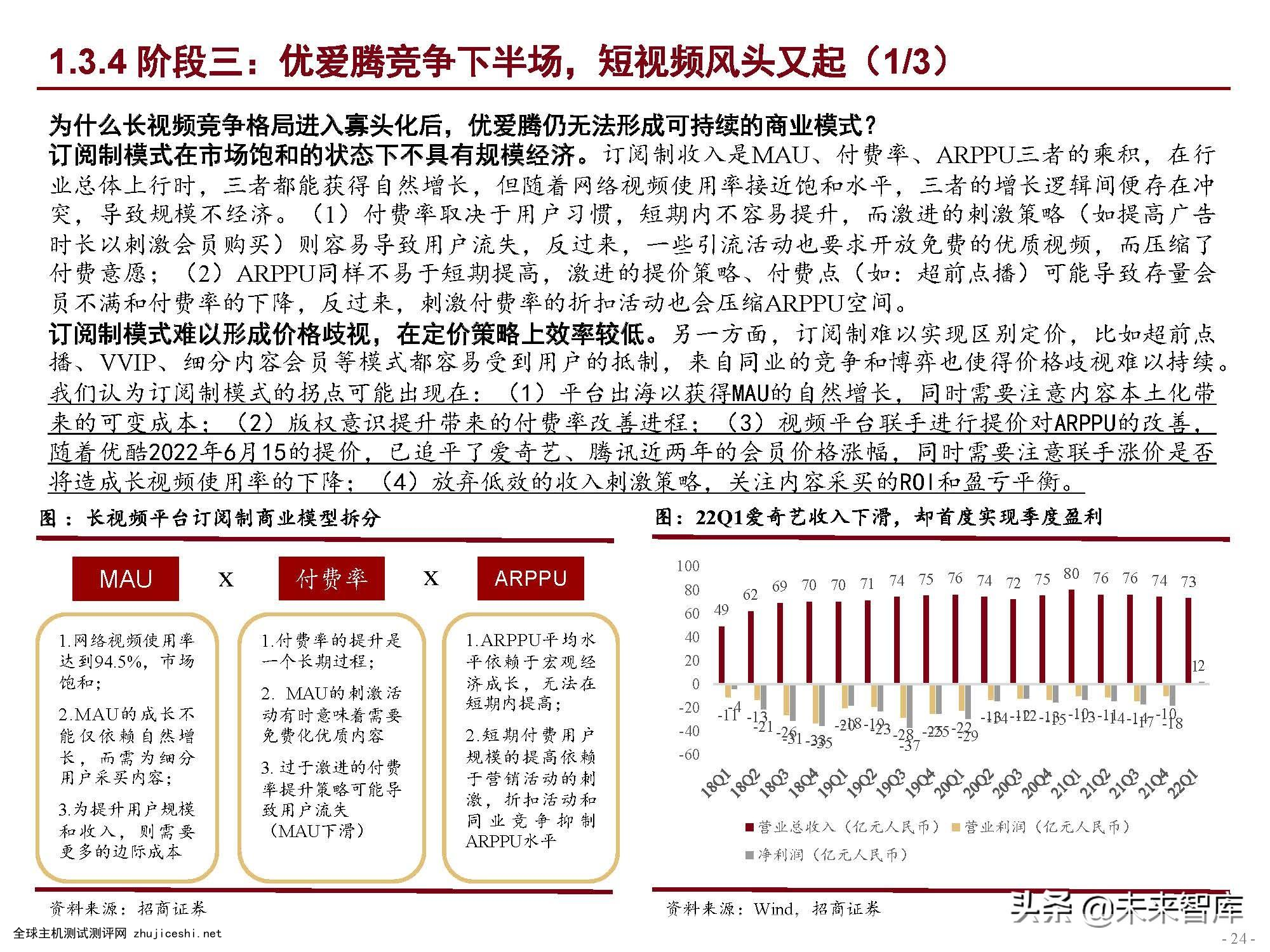

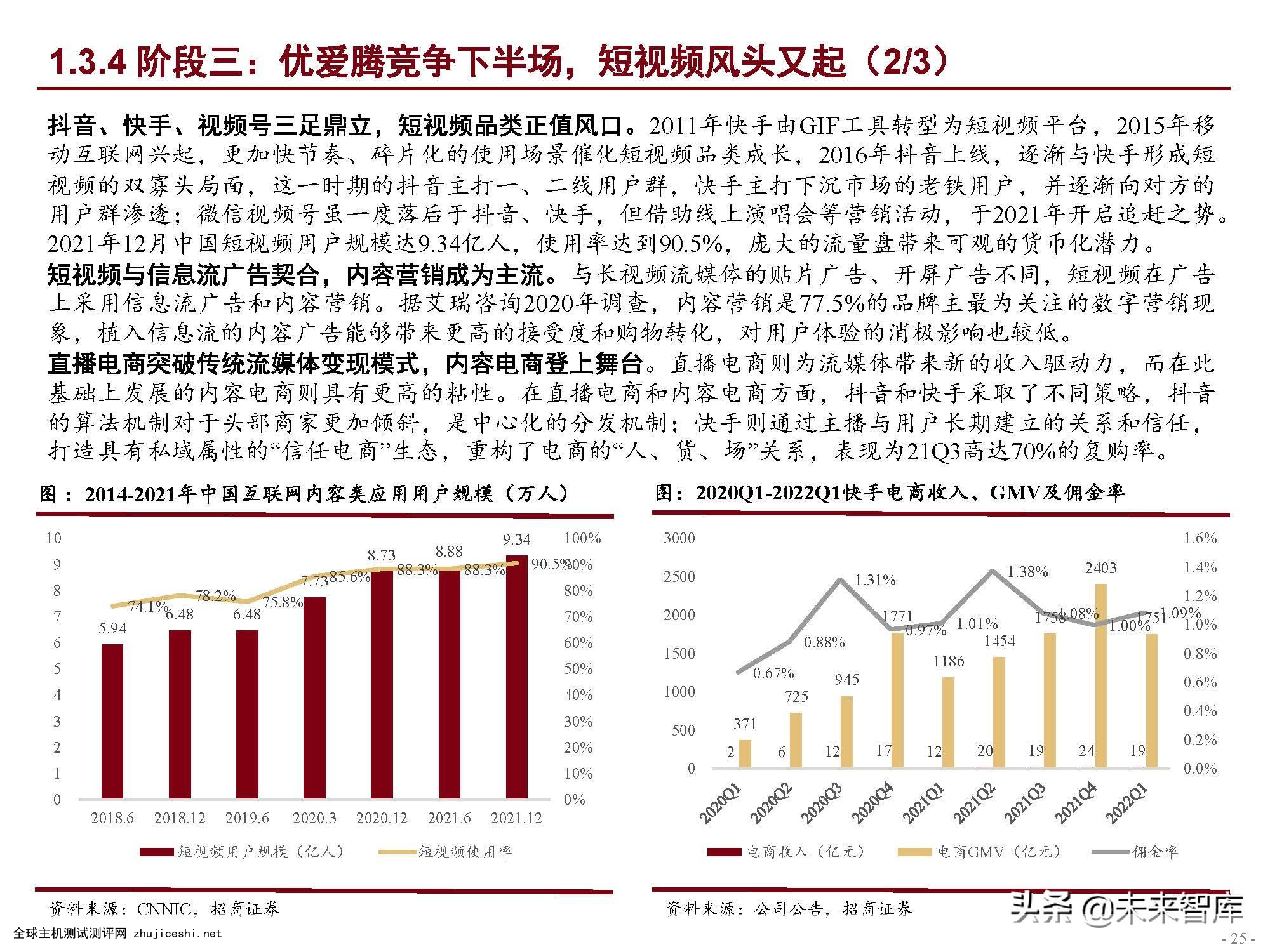

视频内容平台竞争态势不断,胜者尚未出现。视频赛道是互联网内容平台的主战场,截至2021年,中国网络 视频(含短视频)用户规模达9.75亿,使用率达94.5%,是用户最活跃的内容品类;同时,视频赛道也是竞 争最为激烈的内容赛道,细分品类丰富,创新模式频出。几经迭代,视频内容平台时长上从中、长视频向短 视频发展,内容时长及深度推动了内容生产方式(从OGC向PUGC)、货币化商业模式(从订阅/广告向直播 电商)的变革,最终反映在平台业绩和股价走势上。但无论在市场份额还是在盈利能力上,网络视频平台的 竞争仍在延续,尚未出现赢家通吃的局面。

网络直播平台收益于网络视频增长,使用率逐年上升。网络直播兴起于2017年,使用率逐年提升,竞争者包 括虎牙、斗鱼等直播平台,也包括抖音、快手、哔哩哔哩等视频平台。 网络音乐、文学平台受视频内容平台挤压,使用率触及上限。根据CNNIC的数据,网络音乐、网络文学使用 率常年分别维持在70%和50%,用户增长主要依赖于总体网民规模的提升,在此背景下,内容平台突围依赖 于订阅以外的业务,如音乐平台发展社交直播、文学平台发展IP改编影视业务。

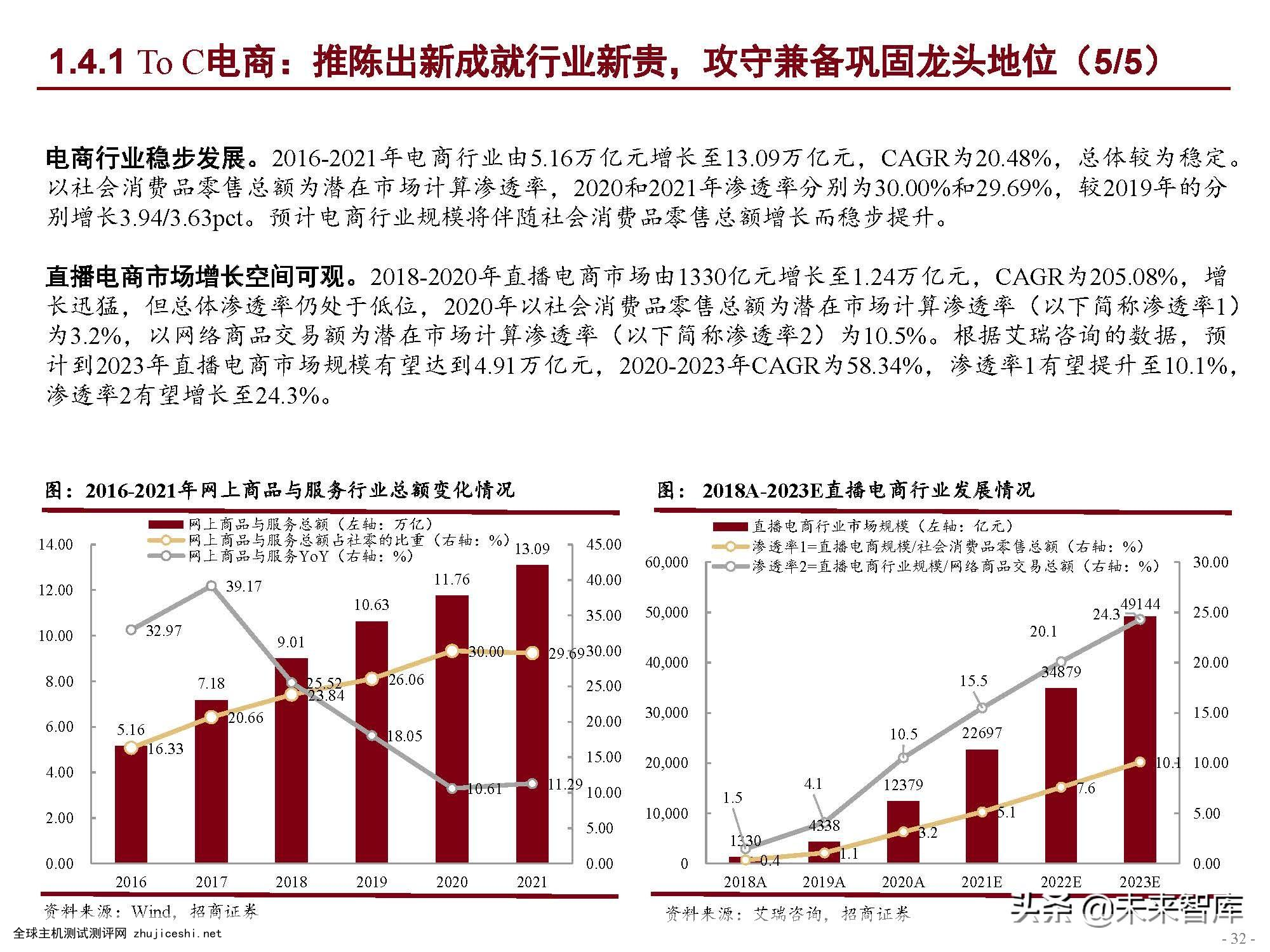

1.4 电商交易:To C电商差异化取胜,To B电商开启新蓝海

To C电商:推陈出新成就行业新贵,攻守兼备巩固龙头地位

To C电商行业的发展史,几乎就是淘系电商自身发展与其应对后来者的历程。

差异化是To C电商行业后来者的必答题。2003年淘宝网上线,并于2006年成为亚洲最大的在线购物网站,实 际上淘宝网的崛起也曾经历诸如8848、易趣以及当当网等To C电商的竞争。然而,当阿里巴巴通过支付宝、 阿里旺旺、淘宝商城(天猫前身)、手机淘宝等,一次次抓住关键发展机遇后,回答“与阿里有何不同”已 经成为To C电商行业新进入者的必答题。(1)供应链领域:2004年成立的京东以自营模式起家,并于2007年 开始建设自有物流体系,与阿里形成明显的区别,并在此后的探索中成为阿里最有力的竞争对手之一;(2) 特卖领域:2008年唯品会凭借“品牌特卖+限时抢购”的模式,瞄准了淘宝向天猫升级过程中遗漏的服装特价 市场,此后的聚美优品则聚焦化妆品特价市场;(3)下沉市场:2015年拼多多成立,瞄准阿里业务升级过程 中下沉市场的机会,并在随后依靠社交裂变等多种方式迅速扩大了客户规模。(4)生鲜电商/社区团购领域: 通过前置仓开展生鲜产品业务的方式逐渐兴起,并在疫情期间引来社区团购领域的资本热潮。

1.5 互联网广告:重要变现渠道,规模持续提升

互联网触达率持续提升,互联网广告市场规模扩容

互联网触达率持续提升。广告依托媒介触达受众,因此媒介的触达率一定程度上决定了媒介的价值和天花板。 根据CTR数据,互联网的媒介到达率由2012年的62.1%持续提升至2020年的83.6%,电视、杂志、报纸等媒介 的触达率持续下行,户外广告的媒介到达率则维持在80%上下与互联网媒介不分伯仲,广播媒介到达率在 2018年以来有所提升,或许暗示了播客类产品仍有不俗的商业价值。

二、互联网龙头股价核心影响因素的分析

2.1 2000-2010年:产品与业绩驱动2C型公司股价,四万亿撬动2B平台经济

行业成熟期业绩和产品是驱动 2C 公司股价的重要因素

阶段一:互联网泡沫破裂,经历寒冬后PC渗透率提 升(2000.6-2002.10)。互联网网络经济泡沫于2000 年3月10日开始破裂,纳斯达克和所有互联网公司崩 溃。但PC互联网逐步发展进入黄金时期,从2000年开 始,中国PC渗透率持续提升,网民数量逐渐上升,诞 生出一批早期的PC用户聚集地如天涯、起点等。

阶 段 二 : 信 心 重 建 , 商 业 模 式 跑 通 ( 2002.10- 2004.6)。泡沫破裂进入清算收尾,网络公司开始超 跌反弹重建市场信心。2002Q4网易和搜狐双双实现盈 利,标志着整体PC互联网进入盈利阶段,门户网站的 商业化进程伴随中国经济腾飞开始发展,同时,网络 游戏作为PC互联网的重要变现端口也开始蓬勃发展, 优秀的国产网游层出不穷。

阶段三:腾讯上市港股,产品及业绩带来股价表现的 差异(2004.6-2005.10)。2004年6月16日腾讯上市, 上市首季度营收超越网易和搜狐,净利润与网易几乎 持平,随后几季度各指标不及网易但大幅领先搜狐, 市值走势也符合该业绩表现。网易在这段时期连续推 出两款重磅网游,优秀业绩指标拉升市值持续领跑。

阶段四:PC互联网高速成长时代,游戏业务为腾讯 带来强劲助推(2005.8-2008.12)。2006年腾讯重心 转向网络游戏,QQ游戏大厅在线人数屡破纪录, 《QQ堂》等热门游戏带动营收与利润实现量级跃迁, 2007Q2开始净利润与市值反超网易,自此奠定后PC 互联网时代的领先地位。

2.2 2010-2015年:移动互联网初期,新兴战略方向意义突显

2010年移动互联网时代来临

中国智能手机出货量在2011-2013年集中爆发,移动端上网成为彼时最火热的互联网接入方式。据工信部的数 据,2011年我国智能手机出货量达到1.17亿部,超过 2011 年之前我国历年移动智能终端出货量的总和。此后 的2年内中国智能手机出货量更是以指数级速度迅速攀升,2013年达到第一个高点4.22亿部。而从移动互联网 网民规模以及渗透率看,移动网民渗透率在2010-2014年间上升至80%+,移动互联网网民规模则常年维持 15%+的增速。在中国强力的移动智能设备以及庞大的用户基础的双重支撑下,移动互联网开启了全新的互 联网时代。

2.3 2015-2019年:移动互联网成熟期,核心因子再度回归

移动互联网进入成熟期,新业务新产品搅动股价

移动互联网普及率稳步提升,手机稳固第一大上网终端地位。2014年,网民上网设备中,手机使用率达 83.4%,首次超越传统PC80.9%的使用率,手机作为第一大上网终端的地位巩固。至2019年12月,移动互联 网普及率达到64.5%,上网设备中手机使用率达到99.1%。

行业逻辑转变,存量博弈下业务拓新动机增强。移动互联网普及带来人口红利逐渐衰退,细分市场瓜分殆尽, 百度、腾讯、阿里巴巴等分别占据搜索引擎、社交及电商领域主要份额。2015-2019年手机网民数CAGR仅为 4.72%,相较于2012-2015年13.9%的年均复合增速显著下滑,存量流量的精细化挖掘与运营成为业务主轴。 BAT等互联网公司在强化自身优势领域基础上积极拓展商业版图和外延收购,新产品和新业务对股价波动影 响日益明显。

2.4 2020年以来:疫情孕育新机,政策基本见底,利率前低后高

疫情助推流量扩容、赛道新生,业绩与股价均呈“倒V”形态

2020年至今,中概互联网指数与主要标的业绩增速亦呈现“倒V”形态。我们选取中概互联网指数 (KWEB.P)与BAT(该指数的主要重仓股为BAT)平均营收同比增速进行拟合,两者在2020年以后总体为 “倒V”形态。2020Q1至2021Q1中概互联网指数区间最低价后最大涨幅为171.65%,同期行业平均营收同比 增速从20.46%提升至43.31%。2021Q1至2022Q1则进入下行区间,指数区间最低价后最大跌幅为80.55%, 2022Q1行业平均营收同比增速也仅为4.83%。这表明业绩增速仍是影响股价走势的重要因素之一。为何营收 同比增速会出现“倒V”型结构?一方面,尽管2020Q1疫情较为严重客观上促进线上流量增加,但也一定程 度上因为管控措施阻碍了部分业务的开展,2021Q1疫情反弹但相对2020Q1改善,业绩弹性较大。另一方面, 流量的增加到业绩的转换存在一定的时滞,前期的基数高低也会影响后期的业绩增速。

三、下一代互联网发展机遇

3.1 云服务:技术沉淀成熟,To B型平台企业的下一条增长曲线

紧跟发展前沿,积极布局云服务

紧跟发展前沿,国内企业积极布局云服务业务。2006年Google正式对外介绍主打数据服务与服务器基建的 “云计算”概念,2008年AWS发布产品EC2,虚拟服务器与IaaS模式开启。同年, Google发布APP Engine为 Web应用开发提供PaaS服务。此后随着微软、IBM等厂商入局以及OpenStack等项目推出,越来越多的开发者 与企业开始投入使用,以IaaS、PaaS与SaaS三类交付为主的云服务行业渐成。国内方面,阿里云、天翼云于 2011年发布;百度云于2012年推出;腾讯云2013年正式面向社会开放;平安云于2014年上线;华为云在2010 年提出“云帆计划2011”,2015年进军公有云,2017年新成立云业务单元;2020年京东零售云发布;2019年 推出飞书等SaaS产品的字节跳动也在2021年正式推出火山引擎云服务。

3.2 元宇宙:下一代互联网新业态

Web3.0基础上进行突破,技术巨头加速布局元宇宙赛道

元宇宙:Web3.0基础上的突破。元宇宙通过整合多种新技术构建一个开放的、不断完善和发展的生态体系, 可以在交互方式、内容载体、互动程度、沉浸体验等方面实现突破,实现Web3.0到元宇宙的跃迁,构建 “全真互联网”。Web1.0时代以雅虎、新浪等被动页面为代表,用户单方面接受互联网中的内容;Web2.0时 代的百科全书、Facebook更加注重用户的交互作用,用户既是平台的消费者,也是内容的创造者;而移动互 联网、人工智能、语义识别、云计算、LBS等技术支撑的Web3.0时代更加注重用户体验,通过打造一个去中 心化的通用数字身份体系,使得用户将成为互联网真正的创作者与构建者,用户所创造的数据信息与数据资 产都将归自身所有。

3.3 出海:游戏+IP+短视频,引领大航海时代

游戏:增速放缓+监管趋严,出海大势所趋

中国手游市场增速放缓,海外渗透率仍有可开拓空间。 疫情影响逐渐减退叠加中国手游市场进入成熟期,中 国手游市场规模增速放缓,于2021 年增长7.57%达到 2255.38亿,增速逐步趋近于全球游戏市场。从渗透率 来看,国内厂商在中国大陆渗透率达到97%,而在欧 美、日韩渗透率低于25%。未来随着厂商本地化能力 的提升和游戏设计的优化,其他市场渗透率有望达到 40-50%,仍有较大的提升空间。考虑到海外手游市场 规模基数,渗透率的提升将为中国厂商开辟广阔的收 入增长空间。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

0 留言