原标题:中英养老金论坛共话第三支柱养老金建设,构建一体化养老生态圈

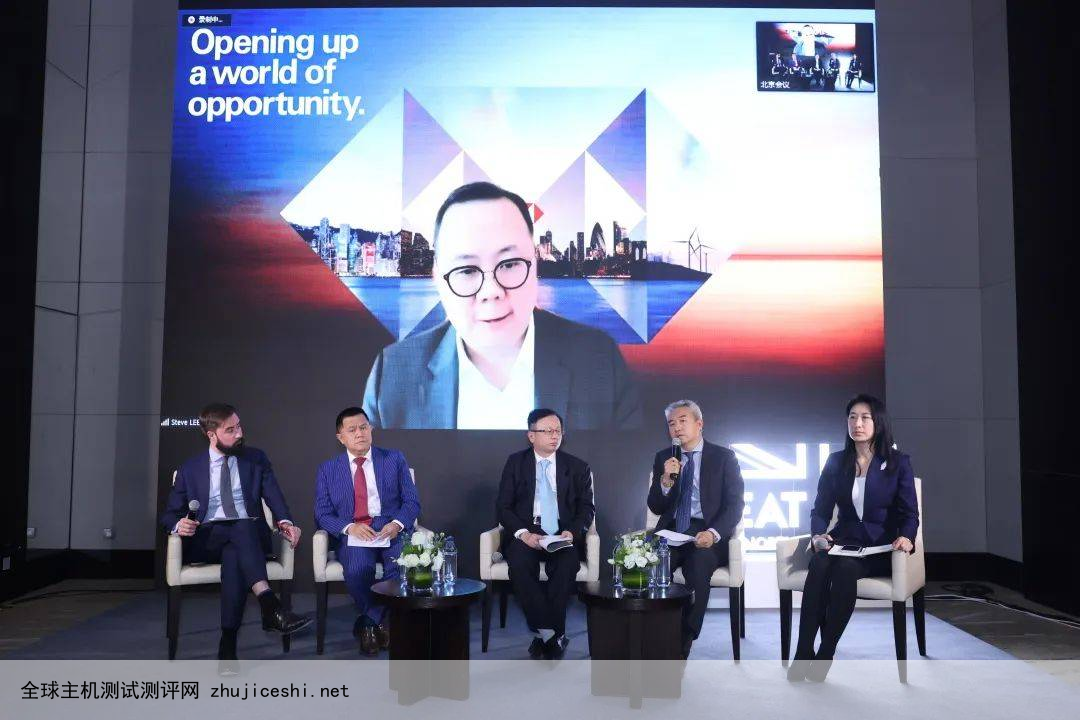

3 月 27 日,2023中英养老金会议于北京顺利举行。此次会议旨在共同探讨第三支柱养老金的定位和发展,分享养老金管理经验,来自中英两国政府、学界以及资产管理公司的众多代表参与了分享、交流与研讨。

平安养老险董事长特别助理董湘波参与了圆桌论坛,围绕“金融行业助力中国养老金第三支柱建设”主题,就平安养老险在破解中国式养老难题上的实践分享了经验和见解。

全方位布局

构建一体化养老生态圈

作为国内首家专业养老险公司,首批个人税收递延型商业养老保险机构,平安养老险一直以来积极参与构建多层次养老金融保障体系。

2004年,作为原保监会批准设立的首家带有“养老”字样的专业金融机构,平安养老险因养老而生,始终围绕“养老”进行布局和经营。

近二十年来,平安养老险围绕国家一、二、三支柱养老保险体系进行了全方位布局:第一支柱方面,积极参与国家基本养老保险基金的投资管理;第二支柱的企业年金、职业年金上全面参与受托管理、投资管理、账户管理,属于行业的头部企业,受托资产超万亿;第三支柱上,在税收优惠的个人养老金产品和非税收优惠的个人商业养老金融产品上共同发力,满足民众多样化的需求。

于此同时,平安养老险还一直在医疗健康方面发力,依托集团内平安健康、北大医疗等资源,积极为企业客户提供“健康保障委托管理业务”以及其他健康管理服务,为企业量身定制企业员工健康管理解决方案,实现“保险+健康”的一体式服务方案。

平安养老险积极参与长期护理保险试点经办,形成了“机构照护、居家照护、辅具租赁、失能预防”的服务体系,为老百姓打造一站式的养老解决方案,满足老年护理、健康管理等服务需求,更打造企业一站式健康管理服务,关注中青年人群的健康状况,为其老年生活打下良好的健康基础,真正做到“养老安康”、“安康养老”。

在集团“综合金融+医疗健康”战略布局下,随着“富裕养老+健康养老=幸福养老”经营理念的提出和践行,平安养老险必将为助力建设多层次养老、健康保障体系新格局,解决国计民生问题贡献越来越多的保险力量。

“双碳”时代

抓住养老金ESG投资机会

作为国内首家发布可持续发展暨绿色金融报告的机构,平安养老险已将ESG纳入了风险管理和产品决策模型。作为ESG的优秀践行者,平安养老险不断以实际行动支持绿色金融服务发展,同时也紧抓“双碳”时代的养老金投资机会。

一方面,这是顺应国家战略和政策监管要求的必然趋势。近年来,党和国家提出了发展绿色金融的号召,更好助力污染防治攻坚,有序推进碳达峰、碳中和工作。根据国家相关法律法规及《银行业保险业绿色金融指引》等监管要求和平安集团相关规定,平安养老险将ESG作为综合评判公司投资风险管控能力的综合指标,识别出除财务风险以外的包括政策风险、社会责任风险等在内的综合投资风险。

另一方面,这是自身内在发展的需要。平安养老险开展的基本养老金、年金、职业年金等长期资金养老金的长期投资、价值投资和稳健投资的基本属性就是要做到长期和可持续。而ESG投资的资产在对环境和社会所产生的影响及可持续发展方面正好与我们的投资理念天然契合。

截至2022年12月末,平安养老险绿色投融资规模约184亿元,普惠投融资6.6亿元,社会投融资699亿元,覆盖绿色能源、基础交通、水利设施等基建项目及农林加工、棚户区改造等普惠项目,确保了符合ESG的投资项目持续稳定增长。

ESG投资的核心价值在于对未来的可持续回报和长期风险进行前瞻性管理。良好的ESG投资理念能筛选出优质的公司,为投资人带来更高超额收益。成熟的ESG风险控制体系也能提前一步,有效识别出除财务风险以外的包括政策风险、法律风险等风险事件的影响,剔除ESG表现不佳的企业和项目,最大限度降低经济波动和下行带来的投资风险,预防“黑天鹅”,规避“灰犀牛”,有利于提升养老金的长期稳定收益率和长期风险管理,为企业客户防范风险、员工养老金保值增值助力。

绝对收益目标

力求投资业绩持续稳健

随着人口老龄化程度日益加深,我国养老金的三支柱发展不平衡问题将进一步凸显。对于养老保险公司而言,如何在保证投资能力的前提下,实现投资收益、资产安全性、稳定性的平衡?

平安养老险认为:长期可持续业绩是关键。

平安养老险始终遵循“专业领先、价值投资、长期投资”的投资理念,在确保绝对收益的基础上,争取相对收益排名领先,力争实现持续、稳健、长期领先的投资业绩。同时,构建了一套资产配置、中观行业、品种投资等相互验证的完整投资方法体系,以“标准”衡量投资价值,决定投资取舍,保持业绩可持续。

作为业内首家持续盈利,且第一批于国内市场中同时获得年金受托管理人、投资管理人、账户管理人三项资格的专业养老险公司,平安养老险的投资体系建设离不开以下三点:

第一,资产配置能力是决定投资业绩稳定、持续的核心。平安养老险基于不同类型年金组合的投资目标,确定各类资产长期配置中枢。

第二,强调行业研究和公司研究相结合。行业比较和公司选择是股票投资的关键。在具体投资机会的选择上,平安养老险基于深度研究,积极挖掘值得重仓的战略机会。

第三,严守绝对收益底线。平安养老险固收投研体系特色在于严守绝对收益底线,高度重视信用风险和利率风险的研判和管理。

借鉴市场经验

助力养老第三支柱可持续发展

作为养老金体系中重要组成部分的个人养老金,对于提升人民群众退休后的生活质量、促进资本市场健康发展具有重要意义。我国养老体系第三支柱的发展仍处于起步阶段,其制度建设与发展也还存在一些问题。

首先,是理念培养方面的问题。长期以来,我国居民资产配置以住房和存款为主,养老投资理念尚处于培育期。目前,养老目标基金和养老理财产品占第三支柱占有一定比例,体现出较强的投资属性。对于大多数人而言,养老投资仍然是较为陌生的领域,亟需培养正确的、理性的养老投资理念。

其次,是产品设计方面的问题。因受众年龄段、财富状况、心理状况、风险承受能力等各种因素的差异,目前市场上的养老金融产品无法兼顾所有诉求,而且产品同质化严重,创新不足。未来,不同类型的机构,如何依托各自的优势,加强创新能力建设,设计出差异化的产品,以满足不同年龄阶段、不同保障层次的养老需求,是各机构的着力点。

多支柱养老保险是全球各国较为普遍的选择,发展我国的多支柱养老保险,可考虑借鉴国际经验。参考英国的养老保险体系,养老第三支柱采取的是“公共平台-多元投资”模式,即国家建立公共服务平台,为企业、居民提供非常多元、多层次的养老计划,居民可以根据风险高低、生活方式等多种类别进行自由选择,包括以养老储蓄为主的私人养老金计划、以养老投资为主的个人自主投资养老金计划和达到国家规定标准的存托养老金计划。随着我国养老人群投资理念日趋成熟,各金融机构可以充分利用自身的优势,提供差异化养老产品和服务,力争为居民提供长期稳定的收益回报。

董湘波表示,通过本次论坛,进一步了解了英国养老金市场的发展经验和趋势,能够帮助我们借鉴英国在养老金融产品、机构、制度等方面的经验,促进中国养老金市场和资本市场的健康发展。

未来,随着三大支柱的全面发展,养老金业务将迎来巨大的发展机遇,平安养老险也将持续提升社会责任意识,助力多层次养老体系的发展和完善,为更多人的美好养老生活贡献保险力量!

责任编辑:

0 留言