财联社4月1日讯(编辑 宣林)全球存储巨头美光科技近期公布2023年第二财季财报,净利润亏损23.12亿美元,创下历史最大单季度亏,但股价却应声大涨7.19%,并带动A股存储芯片概念股周四集体大涨。财报电话会上公司坚定乐观预期,表示行业库存正在减少,存储芯片市场已见底,季度营收增长转折点到来,下一季度财报业绩就可迎来环比增长。

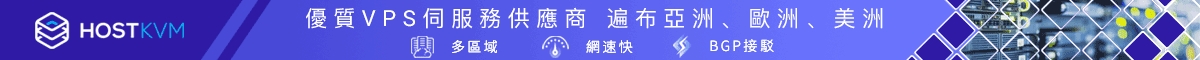

东兴证券研报指出,ChatGPT类生成式AI应用需要在海量的训练数据中进行学习,ChatGPT经历3次迭代,参数量从1.17亿增加到1750亿,计算存储是其重要基石。随着AI新时代开启,预计全球数据生成、储存、处理量将呈等比级数增长,存储器将显著受益。

二级市场方面,拥有嵌入式存储、固态硬盘(SSD)、移动存储及内存条四大产品线的综合性半导体存储巨头江波龙股价自去年10月12日迄今累计最大涨幅达119%。

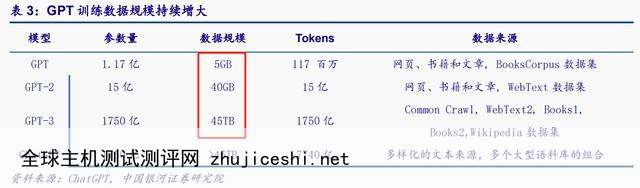

存储是集成电路产业中收入占比第二的子品类(2021年约28%),DRAM(动态随机存储器)和NAND Flash(闪存)是其中最重要的细分产品。美光相关数据显示一台人工智能服务器DRAM使用量是普通服务器的8倍,NAND使用量是普通服务器的3倍。根据IC Insights数据,2021年DRAM和NAND Flash在整个存储市场的合计占比约为97%,NOR占比为2%。2020年中国存储市场中DRAM和NAND Flash的合计占比为95%,NOR占比为3%。

全球存储市场被海外企业垄断。在DRAM领域, 三星、美光、SK海力士垄断了近95%的市场份额,行业集中度高,寡头明显。NAND领域,头部企业为三星,恺侠、西部数据、美光科技、海力士紧随其后。NOR领域海外企业垄断程度最低,中国台湾企业旺宏电子、华邦及大陆企业兆易创新,近五年来市占率位于全球前三,2022年三家公司合计市占率达到90.7%。

智能手机、服务器和PC是存储三大终端需求驱动力,其中智能手机需求占比最大。据TrendForce预估,2023年mobile DRAM单机搭载容量增速约5%;同时随着5G智能手机渗透率逐步提升,iPhone产品组合、Android高端机种向更高容量升级,中低端机种储存空间则随硬件规格升级而提高,东吴证券预估2023年NAND Flash单台智能手机位元需求增长率为22.1%。

虽然2021年汽车存储整体市场规模仅为手机存储市场的十分之一,但高等级自动驾驶汽车对车载存储容量、密度和带宽需求正在大幅提升。据Counterpoint预测,未来十年,单车存储容量将达到2TB-11TB。此外,TI、Wolfspeed等半导体原厂巨头在22Q4的业绩会上发表声明称,“公司将会将未来的战略重点放在工业和汽车产品上,这种趋势已经导致并将继续导致车载存储位元需求的快速增长。”东吴证券认为汽车存储或将成长为存储行业终端需求的一大支柱,为主流存储芯片和利基型存储芯片带来增长动力。

存储行业的周期变化本质由供需情况决定。供给端,海力士和美光宣布2023年资本开支均大幅下修50%、30%,分别为74亿美元、70亿美元,低于2020年的水平。西部数据2月宣布将NAND闪存晶圆产量减少30%。此外,铠侠从2022年10月起开始减产,晶圆投入量也减少30%。2022年NAND供需差占需求的比例约9%,DRAM供需差占需求的比例约8%,国金证券测算,随着物联网 (IoT)、智能汽车、工业机器人、AI算力提升带动以及ChatGPT 催化提升存储需求,2023年NAND供需差占需求的比例将下降到3.9%,DRAM供需差占需求的比例将下降到7%,供过于求的情况均有缓解,NAND厂商库存更早见顶迎来拐点。。

据财联社不完全统计,国内上市公司中有兆易创新、普冉科技、东芯股份、佰维存储、德明利、澜起科技、聚辰股份、紫光国微、北京君正、深科技、中芯国际、恒烁股份、通富微电、朗科科技布局存储相关业务。

非上市公司中,长江存储、联芸科技、华存电子、福建晋华、合肥长鑫、上海华力、武汉新芯、华虹宏力、金泰克、南亚科、宜鼎国际、珠海博雅、芯天下也有相关业务。

0 留言