(报告出品方/分析师:华泰证券 谢春生 郭雅丽 范昳蕊 彭钢)

CPU 是计算机系统的核心

CPU:计算机系统的运算和控制核心

CPU 是计算机的运算和控制核心,是信息处理、程序运行的最终执行单元,是计算机的核心 组成部件。CPU 即中央处理器(Central Processing Unit),其本质是超大规模集成电路,用于解释计算机指令和处理计算机软件中的数据,并负责控制、调配计算机的所有软硬件资源。

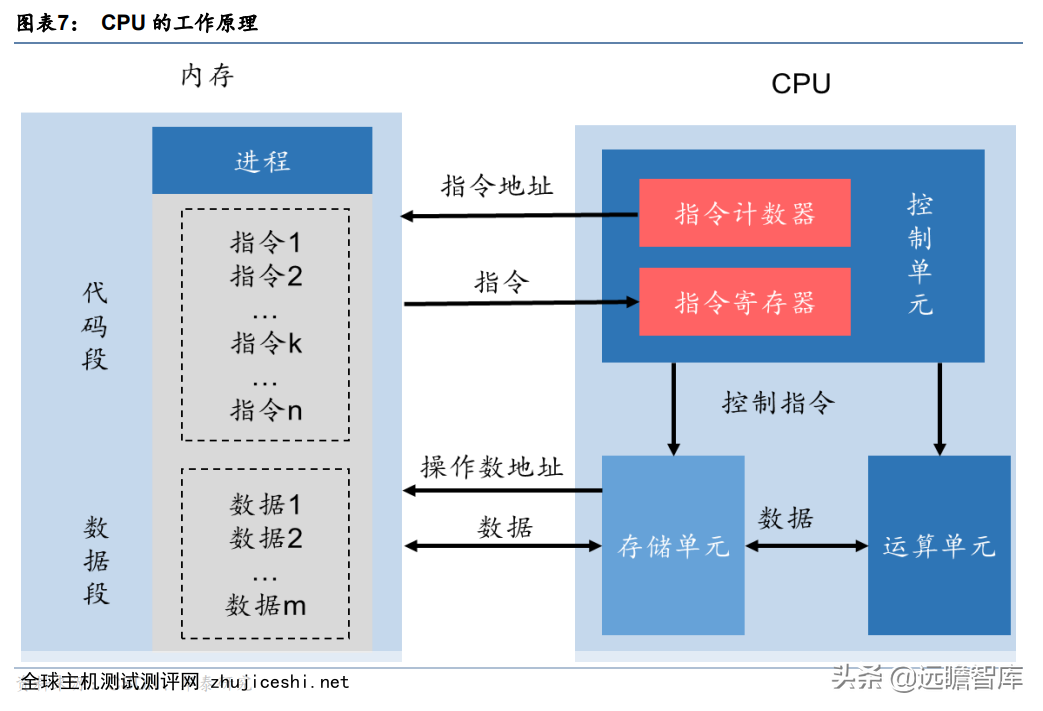

CPU 由运算器、控制器、寄存器及实现他们之间联系的数据、控制及状态的总线构成。运 算逻辑部件可以执行定点或浮点算术运算操作、移位操作以及逻辑操作,也可以执行地址运算和转换。寄存器部件包括通用寄存器、专用寄存器和控制寄存器,分别用于保存指令中的寄存器操作数和操作结果、执行一些特殊操作、用来指示机器执行的状态。控制部件负责对指令译码,并发出完成每条指令所要执行的各个操作的控制信号。

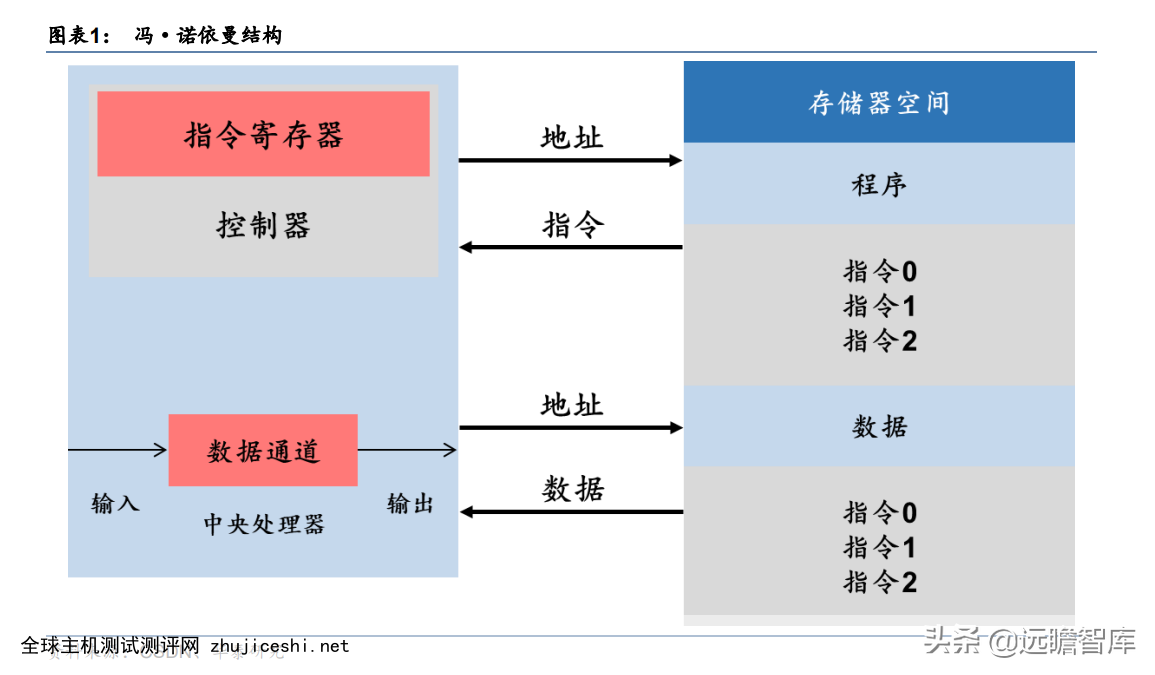

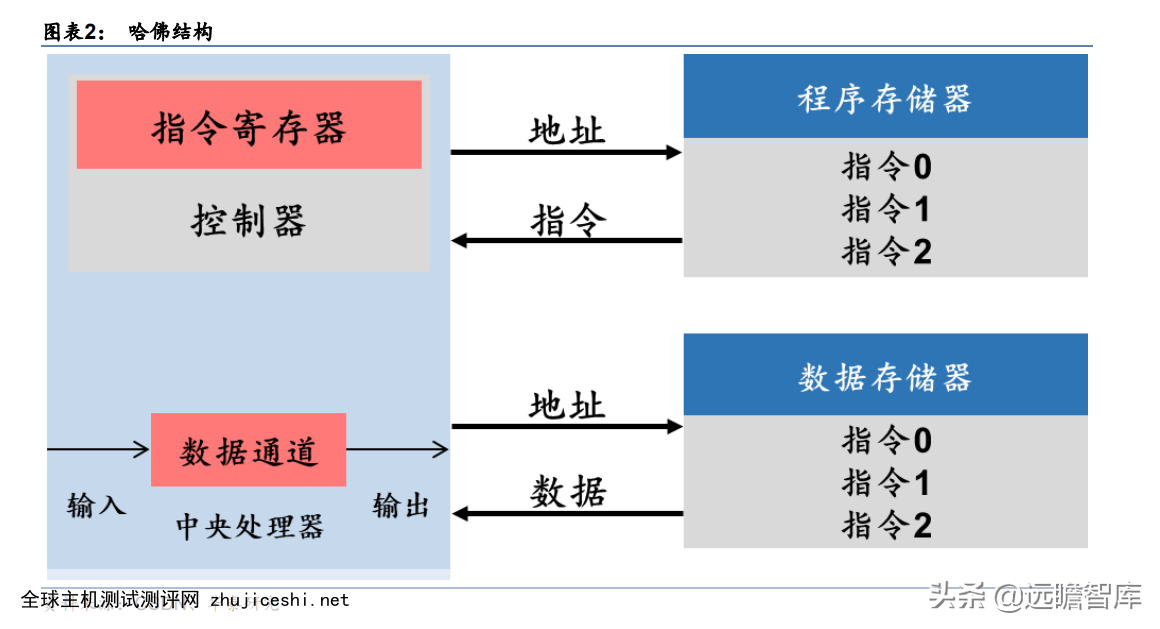

按照体系结构进行划分,可分为冯·诺依曼结构和哈佛结构。两者的区别在于程序空间和数据空间是否一体,冯·诺依曼结构的数据空间与程序空间不分开,而哈佛结构的数据空间与 程序空间分开。现代的复杂芯片中,大多是冯·诺依曼结构和哈佛结构融合或者并存的体系。

冯·诺依曼结构:也被称为普林斯顿结构,是一种将程序指令存储器和数据存储器合并在一起的存储器结构。其特点为数据采用二进制,必须由输入设备、输出设备、运算器、控制器、存储器、控制器组成,另外程序和数据统一存储并在程序控制下自动工作。

哈佛结构:是一种将程序指令存储和数据存储分开的存储器结构。

中央处理器首先到程序指令存储器中读取程序指令内容,解码后得到数据地址,再到相应的数据存储器中读取数据,并进行下一步的操作(通常是执行)。

它的主要特点是使用两个独立的存储器模块,分别存储指令和数据,每个存储模块都不允许指令和数据并存;使用独立的两条总线,分别作为 CPU 与每个存储器之间的专用通信路径,而这两条总线之间毫无关联,分离的程序总线和数据总线允许在一个机器周期内同时获得指令字(来自程序存储器)和操作数(来自数据存储器),从而提高了执行速度;此外其适合于数字信号的处理。

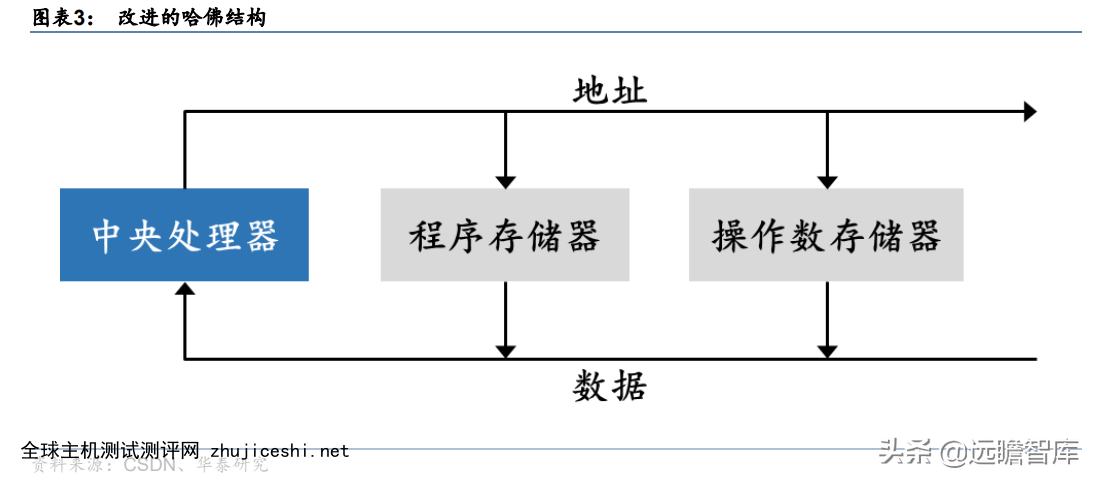

改进的哈佛结构:其具有独立的地址总线和数据总线,两条总线由程序存储器和数据存储器分时共用。并使用公用数据总线来完成程序存储模块或数据存储模块与 CPU 之间的数据传输。相对于哈佛结构,合并了两个存储器的地址总线和数据总线。

按照应用领域划分,CPU 可以分为微处理器(MPU)、微控制器(MCU)、数字信号处理 器(DSP)、专用处理器(ASP)。MPU 属于通用处理芯片,是微型计算机的控制和运算核心,通用性强、功能强大;MCU 介于通用处理芯片和专用处理芯片之间,侧重于特定场景的控制;DSP 属于专用处理芯片,主要功能为数字信号处理。ASP 主要针对于特定领域。

微处理器(MPU):MPU 涵盖的范围比 CPU 小,小型的处理器都可以被称作 MPU。MPU 通过较为强大的运算和处理能力执行较为复杂的大型程序,可以视作是功能增强的 CPU。 往往被用作个人计算机和高端工作站的核心 CPU。

微控制器(MCU):MCU 也就是俗称单片机,是专门用作嵌入式应用而设计的单芯片型计 算机,是将计算机的 CPU、RAM、ROM、定时计数器和多种 I/O 接口集成在一片芯片上从 而形成的芯片级计算机,是随着大规模集成电路的出现而产生的。

数字信号处理器(DSP):DSP 是由大规模或超大规模集成电路芯片组成的用来完成数字信 号处理任务的处理器。DSP 不只局限于音视频层面,也应用于通信与信息系统、自动控制、 雷达、军事、航空航天、医疗等领域。DSP 是为适应高速实时信号处理任务的需要而发展 的,解决了微处理器器件较多、逻辑设计和程序设计复杂、价格较贵等问题,实现了对信号的采集、变换、滤波、估值、增强、压缩、识别。

专用处理器(ASP):ASP 是一张针对于特定领域设计的处理器,比如用于 HDTV、ADSL、 Cable Modem 等的专用处理器。

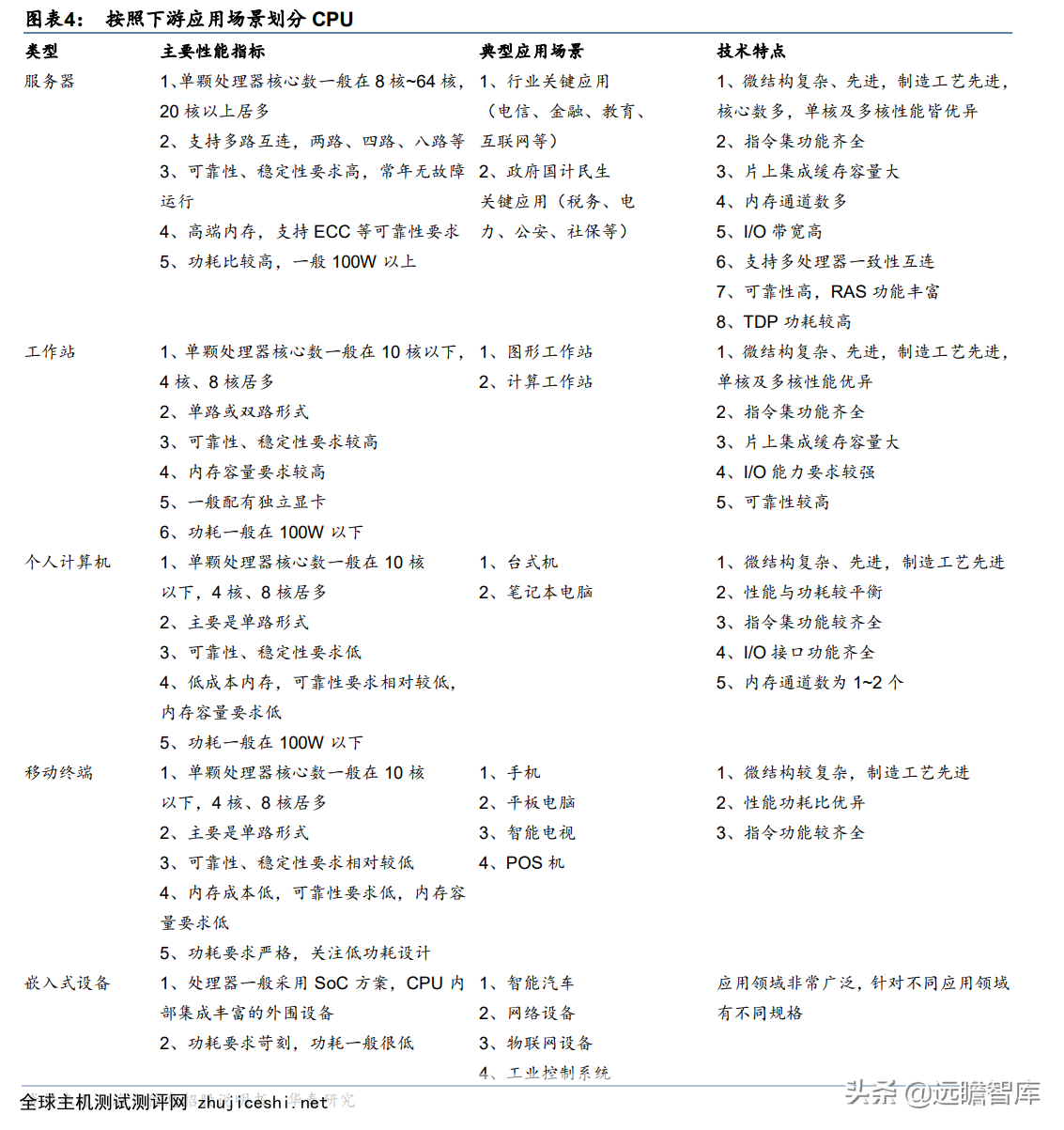

按照下游应用场景进行划分,CPU 可以应用在服务器、工作站、个人计算机(台式机、笔 记本电脑)、移动终端和嵌入式设备等不同设备上。根据应用领域不同,其架构、功能、性 能、可靠性、能效比等技术指标也存在一定差异。

运行原理:从不同指令集出发来理解

指令集是 CPU 中用来计算和控制计算机系统的一套指令的集合。CPU 在设计时就定下了一系列与其他硬件电路相配合的指令系统,不同指令集使得 CPU 发挥不同的性能,是 CPU 性能体现的重要标志。包含了基本数据类型、指令集、寄存器、寻址模式、存储体系、中断、异常处理以及外部 I/O,一系列的 opcode 即操作码(机器语言),以及由特定处理器执行的基本命令。

按照采用的指令集,CPU 可以分为复杂指令集(CISC)和精简指令集(RISC)两大类。

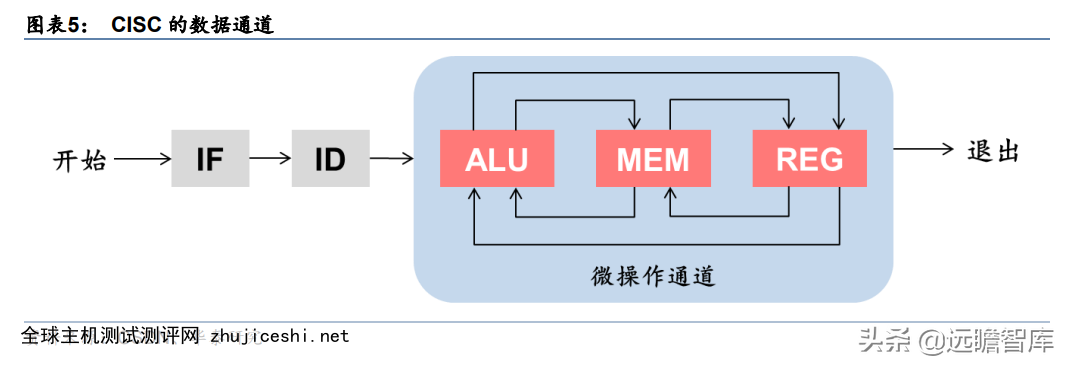

CISC 指令集:即复杂指令集,在早期为了扩展计算机功能,需要将更多更复杂的指令加入 指令系统,以提高计算机的处理能力,因此 CISC 强调增强指令的能力、减少目标代码的数 量,但是指令复杂,指令周期长。程序中各条指令和指令中的各个操作都是按顺序串行执行的。优点在于控制简单,缺点是对于计算机各个部分的利用率不高,执行速度较慢,主要以 x86 架构为代表。

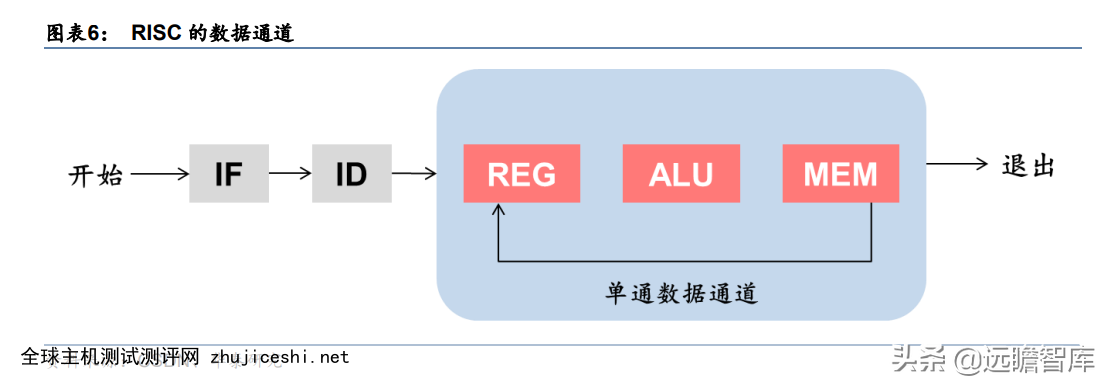

RISC 指令集:即精简指令集,随着半导体技术的发展,80 年代开始逐渐通过硬件的方式, 而非通过扩充指令来实现复杂功能,指令规模逐渐缩小,指令进一步简化,RISC 开始应用。其强调尽量减少指令集、指令单周期执行,但是目标代码会更大。与传统的 CISC 型相对而言,RISC 型的指令格式统一且指令种类较少,显著提高了处理速度,主要为 ARM、MIPS、RISC-V 等架构。

扩展指令集能够提升 CPU 的某一方面的性能。扩展指令集重新定义了新的数据和指令,从 而能够极大提高该方面数据处理能力,但需要有软件支持,常见扩展指令集有 MMX、SSE、 SSE2、SSE4。

MMX:MMX 发布于 1997 年,共有 57 条指令。MMX 指令与 FPU 使用同样的 8 个通用寄存 器,可以一次处理 8 个字节的数据,理论上能提升 8 倍运算速度。代表处理器有:Pentium MMX。

SSE:SSE 是 Intel 在 Pentium III 处理器中率先推出。共有 70 条指令,包含 50 条提高 3D 图形运算效率、12 条 MMX 整数运算增强、8 条内存中连续数据块传输优化。代表处理器 有:Pentium III。

SSE2:SSE2 是由 Intel 在 SSE 指令集基础上发展而成。新增了 144 条指令扩展 MMX 技 术和 SSE 技术,提高了广大应用程序的运行性能。代表处理器有:Pentium 4。

SSE4:SSE4 是 Conroe 架构引入的新指令集。包括 16 条指令,提供完整的 128 位宽 SSE 执行单元,并改良了插入、提取、寻找、离散、跨步负载及存储等动作。

在不同的指令集下根据冯·诺依曼体系结构,CPU 的运作可以统一划分为 5 个阶段。即为取 指令阶段、指令译码阶段、执行指令阶段、访存取数和结果写回。

取指令:即将一条指令从主存储器中取到指令寄存器的过程。程序计数器中的数值,用来 指示当前指令在主存中的位置。当一条指令被取出后,程序计数器中的数值将根据指令字 长度自动递增。

指令译码阶段:取出指令后,指令译码器按照预定的指令格式,对取回的指令进行拆分和 解释,识别区分出不同的指令类别以及各种获取操作数的方法。

执行指令阶段:具体实现指令的功能。将 CPU 的不同部分被连接起来,执行所需的操作。

访存取数阶段:根据指令需要访问主存、读取操作数,CPU 得到操作数在主存中的地址, 并从主存中读取该操作数用于运算。

结果写回阶段:把执行指令阶段的运行结果数据“写回”到某种存储形式。结果数据会被 写到 CPU 的内部寄存器中,以便被后续的指令快速地存取;许多指令还会改变程序状态字 寄存器中标志位的状态,这些标志位标识着不同的操作结果,可被用来影响程序的动作。

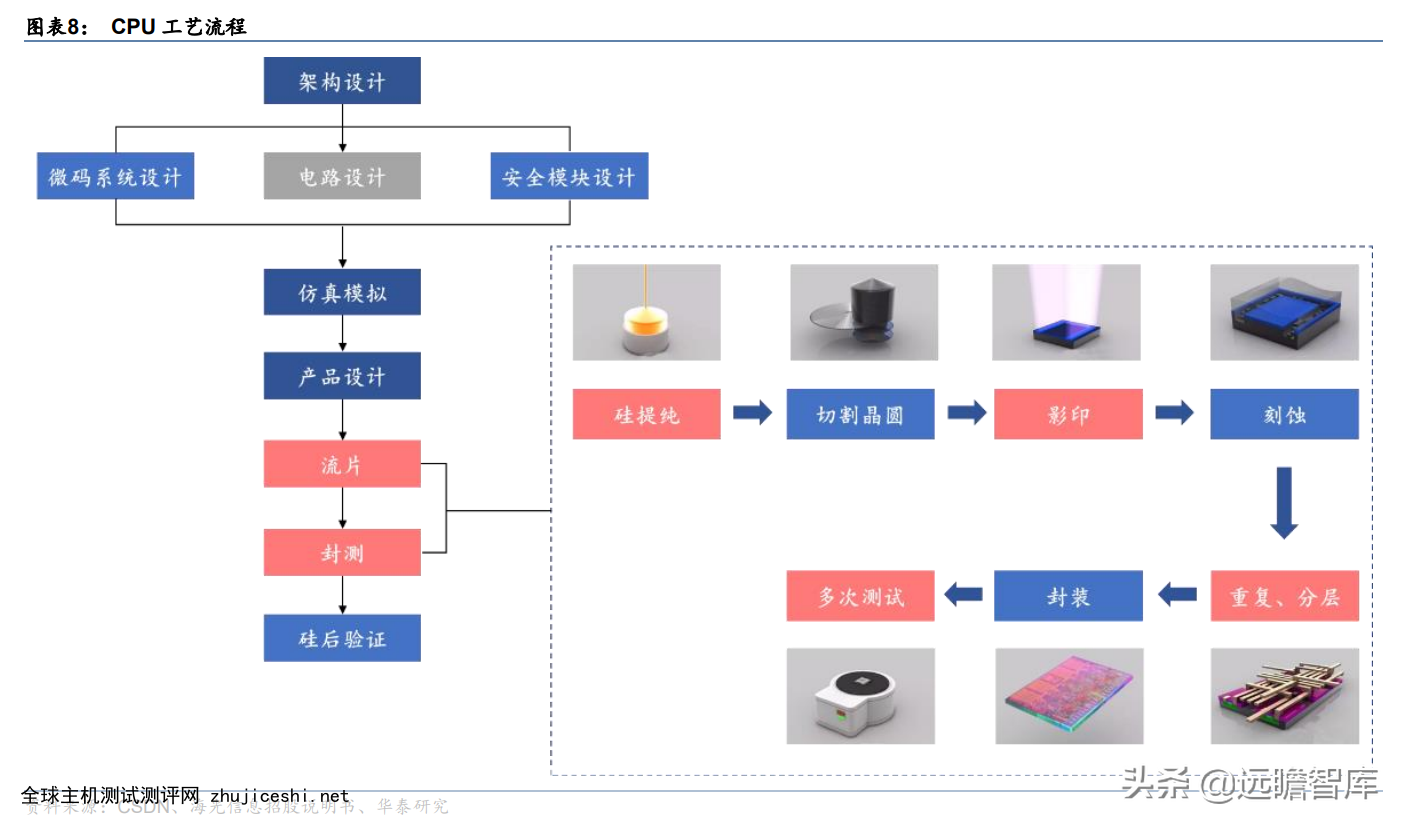

生产过程:从设计,到流片,到封测

CPU 的生产过程大致包括设计、流程、封测三大环节。

设计是决定芯片功能、性能最为关键的环节。CPU 设计大致可以分为架构设计、电路设计、 微码系统设计、安全模块设计、仿真模拟、产品设计、流片工艺设计、基板及封测工艺开 发、硅后验证等环节。

流片和封测是芯片的实体制造过程。CPU 生产过程即在极高纯度的单晶硅片上,根据设计 图纸即生产过程中表现形态为掩膜,进行雕刻,形成极其精细、复杂的电路。具体过程主 要包括硅提纯、切割晶圆、影印、刻蚀、重复、分层、封装、多次测试等。

1)硅提纯:生产 CPU 现阶段主要的材料是 Si,这是一种非金属元素,从化学角度来看其 位于元素周期表中金属元素与非金属元素的交界处,具备半导体性质,适合于制造各种微 小的晶体管,是目前最适宜于制造现代大规模集成电路的材料之一。在硅提纯的过程中, 原材料硅先被熔化并放入石英熔炉中,以便硅晶体围绕晶种生长。

2)切割晶圆:硅锭制作出来后被切割成片状,称为晶圆。用机器从单晶硅棒上切割下一片 事先确定规格的硅晶片,并将其划分为多个细小的区域,每个区域都将成为一个 CPU 的内 核(Die)。一般而言,晶圆切得越薄,相同量的硅材料能够制造的 CPU 成品越多。

3)影印:在经过热处理得到的硅氧化物层上面敷涂一种光阻物质,紫外线通过印制着 CPU 复杂电路结构图样的模板照射硅基片,被紫外线照射的地方光阻物质溶解。为了避免不需 要曝光的区域也受到光的干扰,必须制作遮罩将这些区域进行遮蔽。

4)蚀刻:这是 CPU 生产过程中的重要操作,也是 CPU 工业中的重头技术。蚀刻使用的是 波长很短的紫外光并配合很大的镜头,短波长的光将透过这些石英遮罩的孔照在光敏抗蚀 膜上使之曝光。接下来停止光照并移除遮罩,使用特定的化学溶液清洗掉被曝光的光敏抗 蚀膜,以及在下面紧贴着抗蚀膜的一层硅。之后曝光的硅将被原子轰击,使得曝光的硅基 片局部掺杂,从而改变这些区域的导电状态,以制造出 N 井或 P 井,结合制作的基片 CPU 的门电路完成。

5)重复、分层:为加工新的一层电路,再次生长硅氧化物,沉积一层多晶硅,涂敷光阻物 质,重复影印、刻蚀过程,得到含多晶硅和硅氧化物的沟槽结构。重复多遍,形成 3D 结构, 每几层中间都要填上金属作为导体,层数决定于设计时 CPU的布局,以及通过的电流大小。

6)封装:将一块块的晶圆封入一个陶瓷或塑料的封壳中,以便装在电路板上。封装结构各 有不同,好的封装往往能带来芯片电气性能和稳定性的提升,并能间接地为主频的提升提 供可靠基础。

7)测试:这是 CPU 出厂前必要的过程,将测试晶圆的电气性能,检查是否出现了差错。 之后晶圆上每个 CPU 核心都将被分开检测。由于 SRAM 结构复杂、密度高,所以缓存是 CPU 中容易出问题的部分,对缓存的测试也是 CPU 测试的重要部分。

全球 CPU 市场:Intel、AMD 份额占优,关注中国厂商崛起

CPU 市场当前处于多核集成阶段,核心数量、频率大幅提升

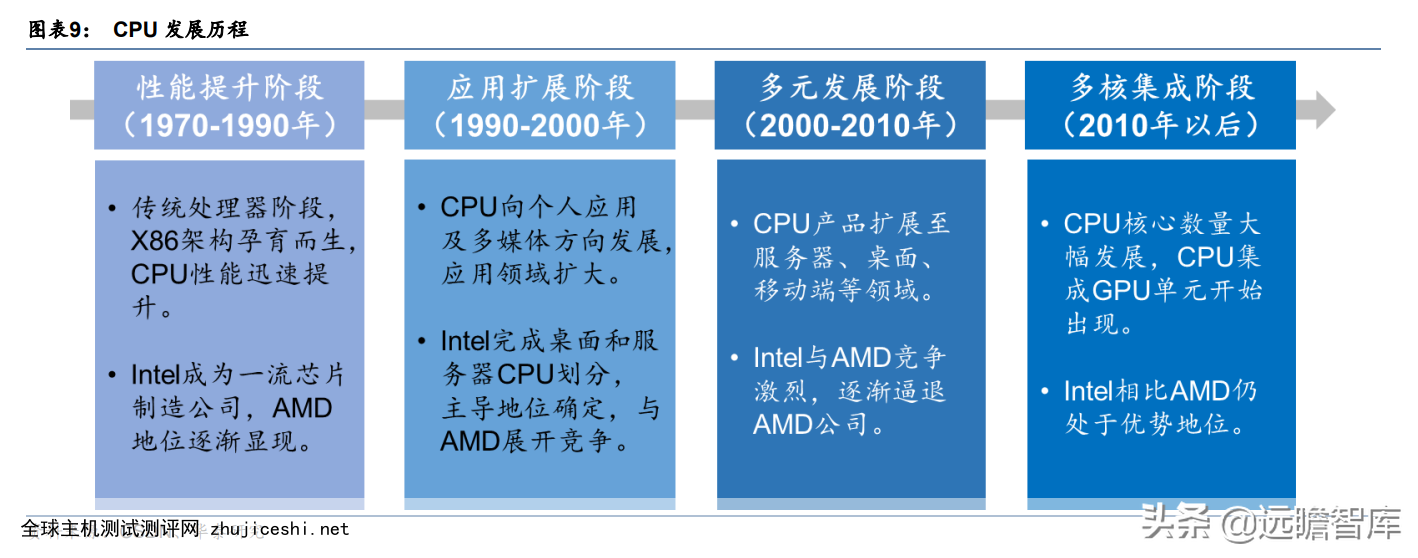

全球 CPU 发展历程基本与 Intel 和 AMD 的发展史相吻合,可分为四个阶段。

综合 Intel 公 司和 AMD 公司技术变迁可将 CPU 分为四个阶段:性能提升阶段、应用扩展阶段、多元发 展阶段和多核集成阶段。

性能提升阶段(1970-1990 年):

该时期 CPU 主要向计算性能提升方向发展,晶体管数量 由千级提升至百万级,Intel 崛起为世界一流的芯片制造公司。1971 年 Intel 公司推出世界 上第一台微处理器 4004,这是第一个用于计算器的 4 位微处理器,随后推出 8086 和 8088 微处理器,两者均为 16 位处理器,是 X86 架构的鼻祖,1981 年 Intel 的 8088 芯片首次用 于 IBM PC 机中,开创了全新的微机时代。

应用扩展阶段(1990-2000 年):

该阶段 CPU 向个人应用及多媒体方向发展,包括音、视 频及通信方向,同时晶体管数量由百万级提升至千万级,Intel 的主导地位确定,AMD 公司 开始与 Intel 公司展开竞争。1992 年 Intel Pentium 推出,1995 年 AMD 发布 K5 处理器为 AMD 第一款自主设计的 CPU,1996 年奔腾 MMX 推出,处理多媒体能力提高了 60%左右, 1997 年 AMD 推出 K6 处理器,性能堪比 Intel Pentium MMX,1999 年推出 Pentium Ⅲ, 首次导入 0.25 微米技术。

多元发展阶段(2000-2010 年):

该时期出现 64 位处理器产品,CPU 产品开始向多元化发 展,包括服务器、桌面、移动端等,同时工艺制程得以提升,Intel 公司与 AMD 公司的竞争 日趋激烈,Intel 公司逐渐取得优势。2001 年 Intel 至强(Xeon)处理器发布,2003 年 AMD 推出 AMD64-64 位 x86 指令集扩展,由于良好的兼容性机生态取代了 Intel 推出的 EPIC 指 令集,2005 年 Intel 发布双核 CPU Intel Pentium D,正式揭开 x86 处理器多核心时代,2006 年 Intel 推出 Core 2 跨平台架构体系,包括服务器版、桌面版、移动版三大领域。

多核集成阶段(2010 年-至今):

该阶段 CPU 核心数量、频率得以大幅发展,主频突破 3GHz, 实现多核/多线程技术,AMD 第 1 代 APU(CPU 集成 GPU 单元)开始出现。2010 年 Intel 发布基于全新的 32 纳米制程的 i7、i5、i3 处理器产品,2011 年 ARM 开始了 64 位处理器 进程,发布了 64 位的 ARMv8 架构,并于同年推出 big.LITTLE 处理技术,优化芯片 SoCs, 2018 年 Intel i9 处理器发布,包含 8 个内核,单核睿频频率高达 5.0GHz,2020 年 AMD 发 布最新 Zen3 架构处理器 5000 系列,在多核性能和单核性能方面表现优异。

全球 CPU 市场有望保持平稳增长

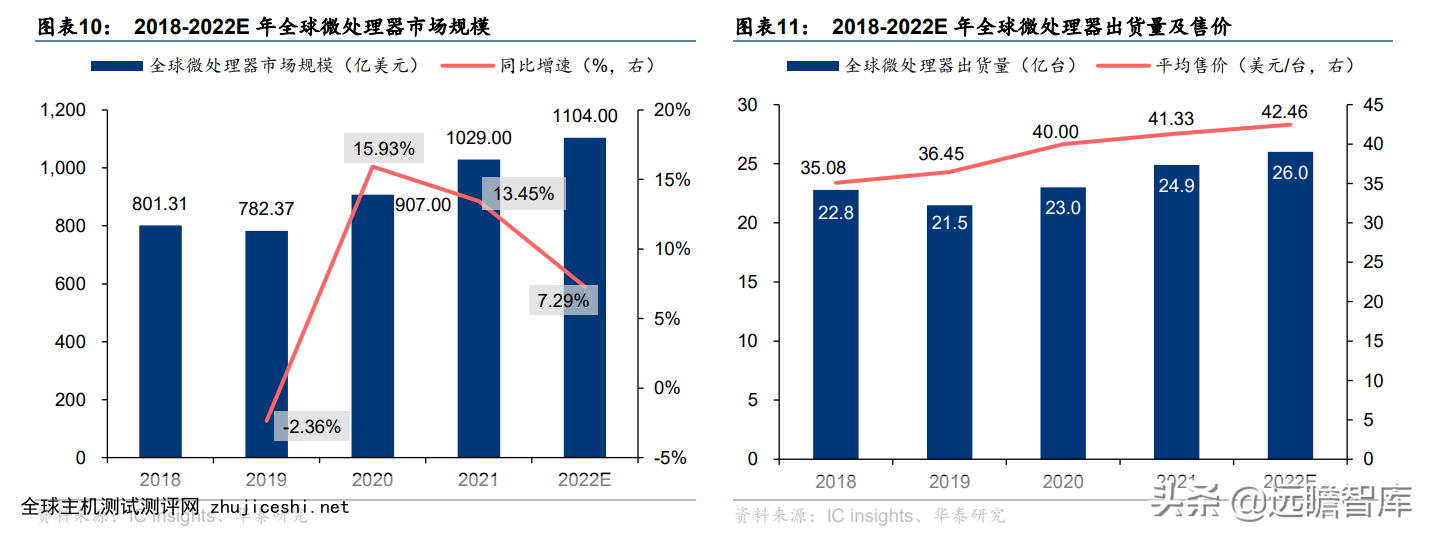

全球微处理器出货量与市场规模稳定增长。微处理器为微机的中央处理器,2019 年受宏观经 济市场影响供应链流程暂缓,微处理器市场规模略有下滑,之后其出货量与市场规模稳步增 长。

据 IC insights 数据,2021 年全球微处理器出货量达 24.9 亿台、市场规模达 1029 亿美 元,预计到 2022 年全球微处理器出货量达 26 亿台、市场规模增长回落至 7%左右。

伴随下游应用拓展,全球微处理器平均单台售价呈持续增长趋势。2021 年微处理器平均单 价达到 41.33 美元/台,同比增速 3.31%,预计至 2022 年平均销售价格达 42.46 美元/台, 下游应用场景需求增多刺激微处理器价格呈上升趋势。

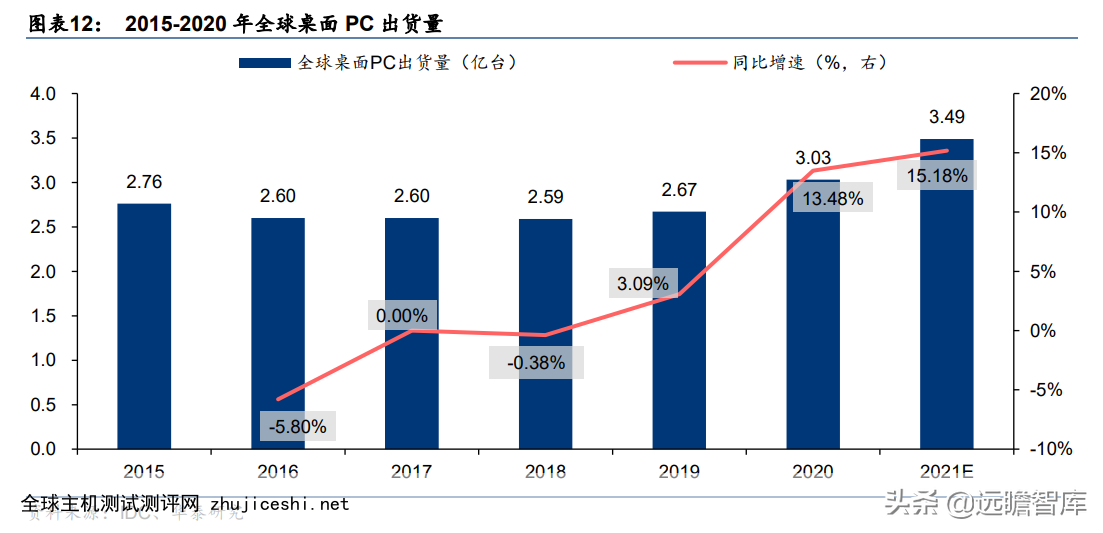

下游市场来看,全球桌面 PC 出货量回升。

对细分市场进行研究,CPU 的重要应用领域包 括桌面和服务器,每台桌面通常只有一颗 CPU,而每台服务器的 CPU 数量不定。在桌面 领域,2015-2018 年全球出货量呈现整体下降趋势,但平均仍保持在 2.6 亿台/年左右。 2019-2020 年全球桌面出货量回升,2020 年达到 3.03 亿台,同比增长 13.48%,预计 2021 年全球桌面出货量达到 3.49 亿台。

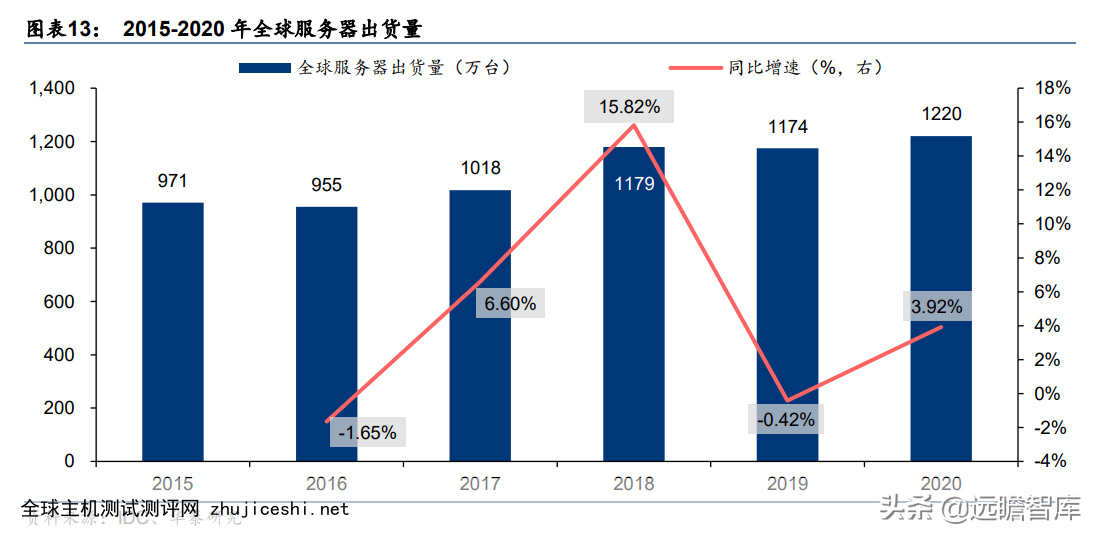

服务器市场规模 2027 年将达 143.7 亿美元,带动服务器 CPU 需求上升。

2015-2020 年全 球服务器出货量呈现波动上升态势,CAGR 为 4.67%,2020 年全球服务器出货量达 1220 万台,同比增长 3.92%。根据 QY Research 预测,下游服务器市场规模于 2020 年达到 90.8 亿美元,预计未来将以 6.58%复合增长率在 2027 年达到 143.7 亿美元,服务器市场增长将 带动服务器 CPU 市场规模增长。

Intel、AMD 市场份额占优,关注中国厂商崛起

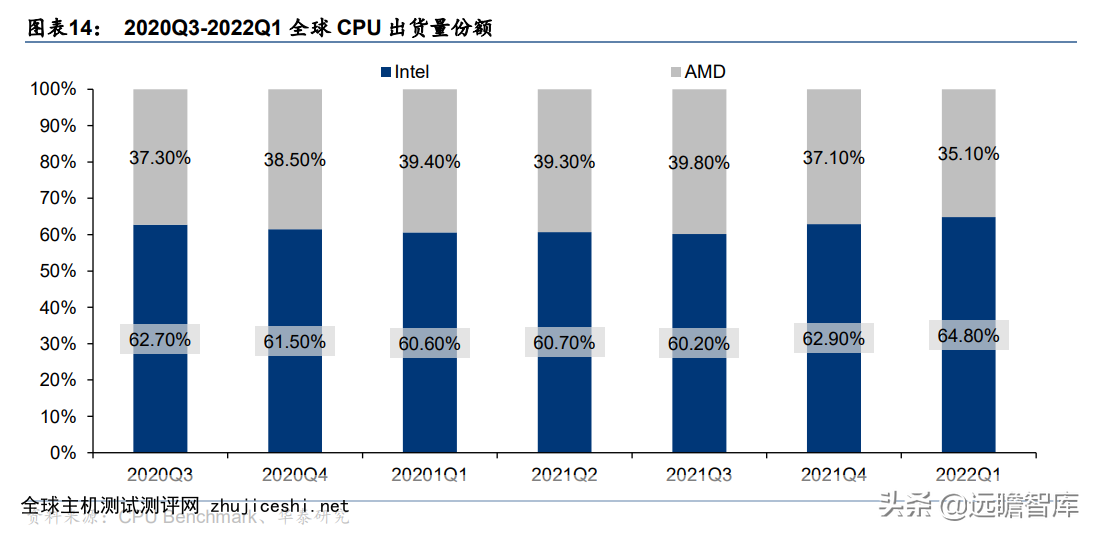

目前全球 CPU 市场呈现 Intel 和 AMD 寡头垄断格局,Intel 主导全球 CPU 市场。根据 CPU Benchmark 数据,在两公司整体 CPU 出货量中,2022 年 Q1 Intel 公司占据 64.8%的市场 份额,AMD 占 35.1%。

从出货量来看,目前全球 CPU 市场上 Intel 与 AMD 两大巨头基本 实现了对市场的寡头垄断,中小 CPU 企业由于自身体量、资金、技术等限制,较难在现有 格局下突围。此外,Intel 出货量市场份额接近 AMD 两倍,仍然在市场上占据主导地位

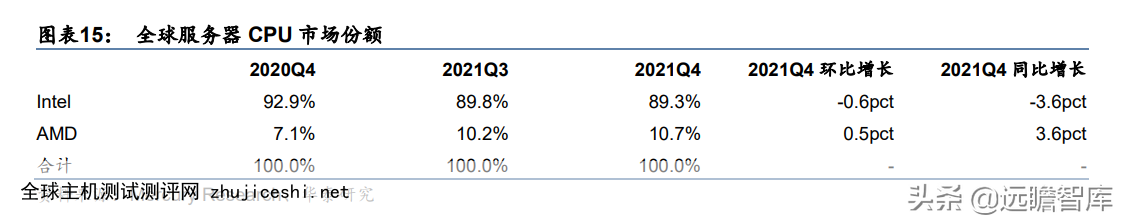

细分市场而言,x86 是当前服务器 CPU 的主流架构,由国际巨头 Intel 和 AMD 主导。

根据 Mercury Research 数据,X86 在服务器 CPU 主流架构占比超过 95%,处于绝对领先地 位。Intel 和 AMD 呈现寡头垄断格局,2021 年 Q4 AMD 公司占据 10.7%的市场份额,同比 变动 3.6pct,得益于搭载 AMD 处理器的服务器出货的增长,其市占率创下新高,此外 AMD 处理器的游戏机出货量也有较大上升。

但 Intel 凭借其长期积累仍在服务器 CPU 领域占据 绝对优势地位,2021Q4 市占率为 89.3%。

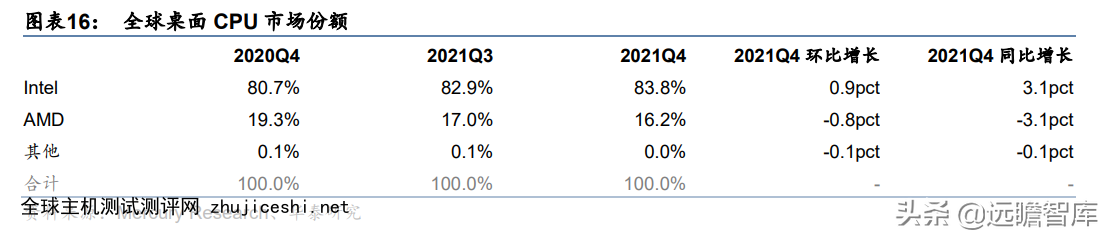

桌面 CPU 方面,Intel 占据主导地位,AMD 市场份额略有下降。

2021Q4 AMD 的市场份额 占比 16.2%,同比变动-3.1pct,而 Intel 则处于增长态势,2021Q4 的市场份额达到 83.8%, 主要是因为英特尔新的酷睿处理器在台机和笔记本的表现强势,此外芯片短缺使得 AMD 的 出货量受到影响。

根据鲁大师公布的 2021Q3 硬件报告,2021Q3 在台式机处理器市场,Intel 拥有 78%的市场份额;在笔记本处理器市场,Intel 占据 73%的市场份额。

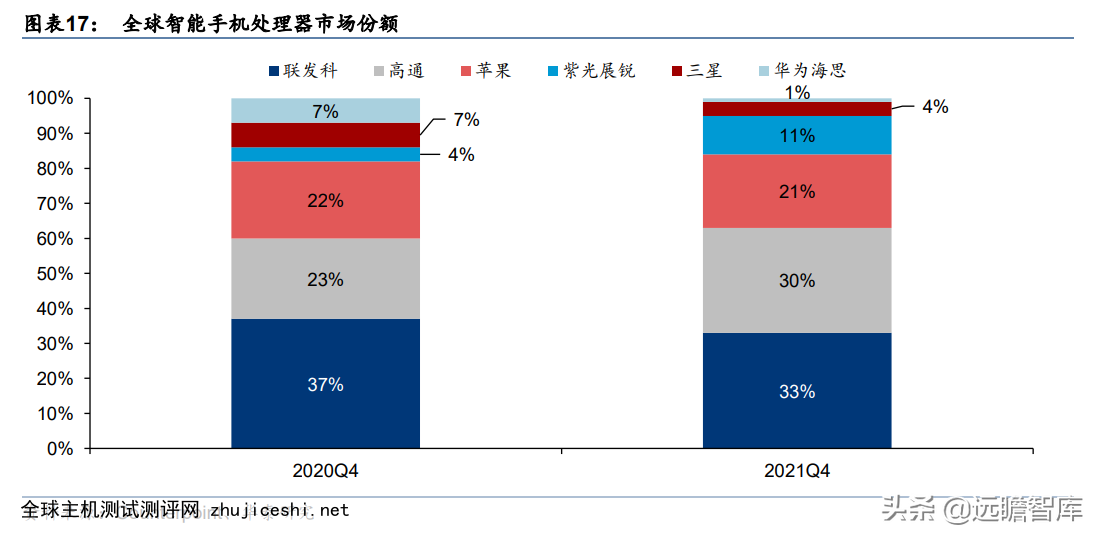

移动终端 CPU 方面,联发科、高通领跑智能手机处理器市场。

根据全球数据调研机构 Counterpoint 发布的报告,2021 年 Q4 全球智能手机处理器中联发科占据市场份额 33%, 高通以30%的市场份额位居次位,较2020年Q4有较大提升,苹果位列第三市占率为21%, 华为海思受美国制裁影响,市场地位下降幅度较大,由 7%降至 1%。

海外主要 CPU 厂商

厂商 1:Intel

Intel 长期占据 X86 市场绝对优势地位。公司成立于 1968 年,是半导体行业和计算创新领 域的全球领先厂商,首家推出 x86 架构中央处理器的公司,长期占据 X86 市场霸主地位。 公司业务划分为传统业务与新兴业务,传统业务包括数据中心与人工智能事业部 DCAI、客 户端计算事业部 CCG、网络与边缘事业部 NEX,新兴业务包括加速计算系统与图形事业部 AXG、英特尔代工服务 IFS 和 Mobileye。

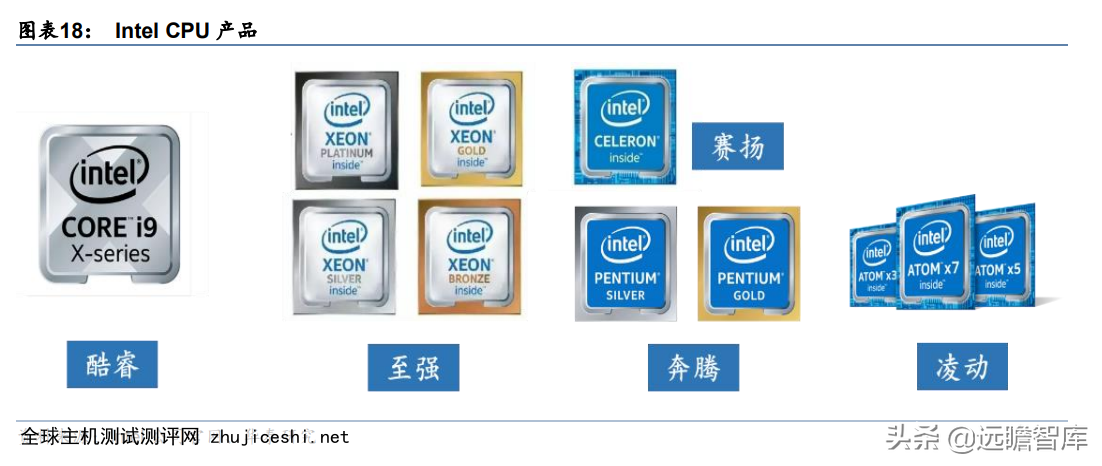

Intel CPU 截至目前共拥有八个系列,分别为至强、至强可扩展、酷睿、奔腾、赛扬、凌动、 Movidius VPU、物联网和嵌入式处理器。其中酷睿系列面向消费级 PC,奔腾面向入门级 PC,赛扬面向低端 PC,凌动面向移动与物联网设备,以及高密度低能耗的数据中心应用 程序,至强系列则面向数据中心和工作站,Movidius VPU 被称为“视觉处理器”,是一种 能够高效完成要求苛刻的计算机视觉和边缘人工智能工作负载的专用处理器。

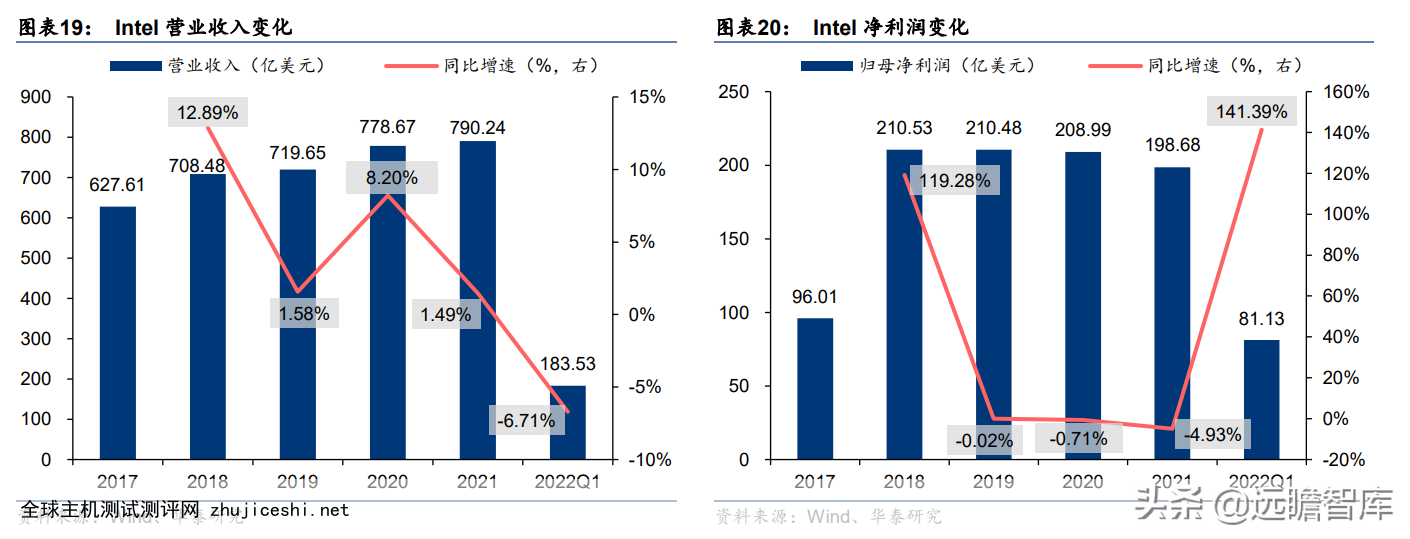

营业收入稳定增长,净利润略有下滑。

2017-2021 年公司营业收入一直稳步增长,2021 年 营业收入达到 790.24 亿美元,同比增长 1.49%,2022Q1 营业收入 183.53 亿美元,同比 下降 6.71%,主要系大环境下芯片产能受限导致。2018-2021 年公司归母净利润缓慢下滑, 减少至 198.68 亿美元,2022Q1 归母净利润大幅回升至 81.13 亿美元,同比增长 141.39%, 预计主要得益于出售 McAfee 和 NAND 剥离脱表。

厂商 2:AMD

AMD 是除却 Intel 以外,最大的 X86 架构微处理器供应商。公司于 1969 年成立,创办初 期主要业务是为 Intel 公司重新设计产品,并以“第二供应商”的方式向市场提供这些产品, 合作于 1986 年停止后开始自己研发处理器,公司的主营业务涉及“计算和图形”和“企业、 嵌入式和半定制”两大部分,计算和图形包括公司的 PC 处理器、芯片组和图形硬件,后者 是其企业处理器和自定义架构。 基于 Zen 架构持改进,形成三大产品线。

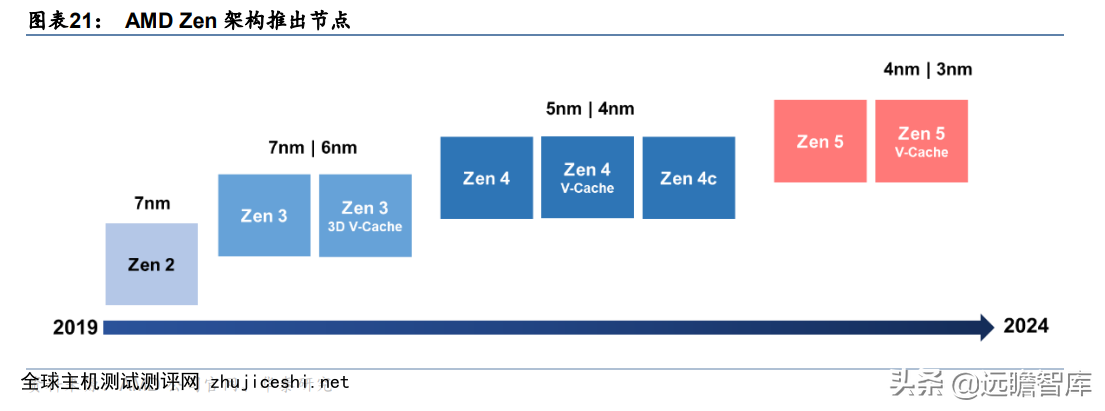

公司现拥有 Zen 架构,已经推出 Zen、Zen+、 Zen 2、Zen 3,形成民用处理器锐龙系列、线程撕裂者系列、服务器 cpu 霄龙系列三大产 品线。

AMD 持续进行产品创新,于 2022 年正式发布锐龙 7000 系列处理器,拥有多达 16 个 Zen 4 核心,成为世界上首款 5nm 处理器,并将于 2024 年推进至 Zen 5 架构,进入 3nm 制程,推出代号为“Turin”的第五代 EPYC 伺机处理器以及代号“Granite Ridge”的新款 桌机处理器。

公司营业收入、净利润迎来较快增长。

2017-2021 年公司营业收入由 53.29 亿美元增长至 164.34 亿美元,2021 年营业收入达到 164.34 亿美元,同比增长 68.33%,主因公司 Ryzen 系列处理器、Radeon 系列显卡快速放量。同样受益于核心产品的良好表现,2017-2021 年 公司净利润由 0.43 亿美元增长至 31.62 亿美元,CAGR 达到 192.84%,2022Q1 净利润为 7.86 亿美元,同比增长 41.62%。

国内主要 CPU 厂商

厂商 1:海光信息

海光信息技术股份有限公司成立于 2014 年,公司的主营业务是研发、设计和销售应用于服务 器、工作站等计算、存储设备中的高端处理器。海光处理器兼容市场主流的 x86 指令集,内 置专用安全硬件,支持通用的可信计算标准,能够进行主动安全防御。

公司面向企业计算、 云计算数据中心、大数据分析、人工智能、边缘计算等众多领域,提供了多种形态的海光处 理器芯片,满足互联网、电信、金融、交通、能源、中小企业等行业的广泛应用需求。

公司的产品包括海光通用处理器(CPU)和海光协处理器(DCU)等。其中,海光 CPU 主 要面向复杂逻辑计算、多任务调度等通用处理器应用场景需求,兼容国际主流 x86 处理器 架构和技术路线,具有先进的工艺制程、优异的系统架构、丰富的软硬件生态等优势。

海光 DCU 协处理器全面兼容 ROCm GPU 计算生态能够较好地适配、适应国际主流商业计算 软件和人工智能软件,软硬件生态丰富,可广泛应用于大数据处理、人工智能、商业计算 等计算密集类应用领域,主要部署在服务器集群或数据中心,为应用程序提供高性能、高 能效比的算力,支撑高复杂度和高吞吐量的数据处理任务。

厂商 2:龙芯中科

公司全面掌握 CPU 指令系统、处理器 IP 核、操作系统等计算机核心技术,打造自主开放 的软硬件生态和信息产业体系,为国家战略需求提供自主、安全、可靠的处理器,为信息 产业的创新发展提供高性能、低成本的处理器和基础软硬件解决方案。 公司主营业务为处理器及配套芯片的研制、销售及服务,主要产品与服务包括处理器及配 套芯片产品与基础软硬件解决方案业务。

目前,龙芯中科基于信息系统和工控系统两条主 线开展产业生态建设,面向网络安全、办公与业务信息化、工控及物联网等领域与合作伙 伴保持全面的市场合作,系列产品在电子政务、能源、交通、金融、电信、教育等行业领 域已获得广泛应用。

厂商 3:飞腾

飞腾信息技术有限公司是国内领先的自主核心芯片提供商,由中国电子信息产业集团、天 津市滨海新区政府和天津先进技术研究院于 2014 年联合支持成立。飞腾公司致力于飞腾系 列国产高性能、低功耗通用计算微处理器的设计研发和产业化推广,同时联合众多国产软 硬件生态厂商,提供基于国际主流技术标准、中国自主先进的全国产信息系统整体解决方 案,支撑国家信息安全和重要工业安全。

飞腾芯片产品主要包括高性能服务器 CPU(飞腾腾云 S 系列)、高效能桌面 CPU(飞腾腾 锐 D 系列)、高端嵌入式 CPU(飞腾腾珑 E 系列)和飞腾套片四大系列,为从端到云的各 型设备提供核心算力支撑。

基于飞腾 CPU 的产品覆盖多种类型的终端(台式机、一体机、 便携机、瘦客户机等)、服务器和工业控制嵌入式产品等,在国内政务办公、云计算、大数 据以及金融、能源和轨道交通等行业信息系统领域已实现批量应用。

厂商 4:申威

成都申威科技有限责任公司成立于 2016 年 11 月 25 日,主要从事对申威处理器的产业化推 广,核心业务包括申威处理器芯片内核、封装设计、技术支持服务及销售,小型超级计算机 研发、测试、销售、服务及核心部件生产,基于申威处理器的软件、中间件开发,嵌入式计 算机系统定制化产品服务,集成电路 IP 核等知识产权授权。

在处理器方面,公司现已形成申 威高性能计算处理器、服务器/桌面处理器、嵌入式处理器三个系列的国产处理器产品线,以 及申威国产 I/O 套片产品线,并在党政机关、关键领域、商业市场上开展了产业化推广。

厂商 5:兆芯

兆芯是成立于 2013 年的国资控股公司,掌握中央处理器、图形处理器、芯片组三大核心技 术,具备相关 IP 自主设计研发的能力。自成立以来,兆芯已成功研发并量产多款通用处理 器产品,并形成“开先”PC 处理器和“开胜”服务器处理器两大产品系列,产品性能持续 提升并达到行业主流同等水平,产业化成果突出。

兆芯在 2020 年、2021 年连续两次入围 Silicon 100 榜单,并收获“2021《微型计算机》最具影响力自主可控国产品牌”、“2022 中国 IC 风云榜年度市场突破奖”等荣誉和认可。

厂商 6:海思半导体

海思前身为华为集成电路设计中心,1991 年启动集成电路设计及研发业务,2004 年注册 成立实体公司,提供海思芯片对外销售及服务。海思致力于为智慧城市、智慧家庭、智慧 出行等多场景智能终端打造性能领先、安全可靠的半导体产品,产品覆盖智慧视觉、智慧 IoT、智慧媒体、智慧出行、显示交互、手机终端、数据中心及光收发器等多个领域。

产业驱动力:制造工艺、设计方法、微架构迭代升级

驱动力之一:芯片制造工艺进步

芯片制程的进步能够推动 CPU 的发展,一方面体现在可以让芯片的集成度大大增加。

芯片 容纳的晶体管数量越多,性能就越高,对于 CPU 而言即是运算核心的增强和缓存单元的增 大。

CPU 的高速缓存要求运行在数 GHz 的高频率上,只能使用 SRAM 类型的存储逻辑, 而 SRAM 的每一个比特位需要占用 6 个晶体管,存储密度很低,1MB 容量的二级缓存需要 占用 5000 万个晶体管,在这种情况下如果因为晶体管的数量越多 CPU 的尺寸就越大,对 制造成本、散热和运行速度的提升都非常不利,因此制程的进步可以使得芯片的集成度提 高,助力 CPU 的性能提升。

另一方面,芯片制程的进步能够带来运算性能和电气性能的双方面改进。芯片制程的进步 可以带来功耗的明显降低,而低功耗同时意味着芯片的工作效率可以继续向上提升一个等 级。另一方面,低功耗可以使得运行过程更加节能,对散热设计的压力更小,安静、低噪 的运行得以保障。

芯片制程由微米级进步至纳米级,仍在不断缩小。

1971 年 Intel 4004 发布,这是人类历史 上第一枚微型电脑处理器,在 3mn*4nm 的尺寸中拥有 2300 个晶体管,采用了 5 层设计, 10um 的制程,每秒运算 9 万次,代表了当时最先进的半导体器件制造水平。至 1980 年进 入 800nm 的亚微米级别,再到 2000 年制程工艺步入 50nm 的纳米级,迄今台积电 3nm 制 程芯片将在下半年量产。

制程工艺的缩小带来性能的切实提升和功耗的降低。

以晶圆代工龙头企业台积电为例,1987 年成立时其芯片制程为 3um,随后逐步提升,至 1990 年达到 1um,2004 年开始采用 90nm 的制程工艺,2015 年台积电实现 16nm FinFET(FF)量产,2018 年台积电开始量产 7nm 芯片,从16nm转到7nm实现了3.3倍的栅极密度、约40%的性能提升、功耗降低大于65%。 2022 年台积电公布 2nm 制程的部分技术指标,相较于其 3nm 低成本版的工艺,性能将提 升 10%-15%、功耗将降低 25%-30%。

驱动力之二:芯片设计方法迭代

阶段一:CAD 厂商主导(1970s)

70-80 年代,主导公司以早期 CAD 厂商为主。这一时期内 EDA 的主要提供者为 CAD 厂商, 如 Applicon、CALMA、ComputerVision。这一阶段的主导公司往往与硬件高度绑定,如 Applicon 针对 VAX computer 产品线开发 bravo!,ComputerVision 则是以售卖硬件基础系 统、交互式终端为主,相关的设计软件仅是处于附属地位存在。

Spice 是电路模拟的核心算法。

Spice ( 仿真电路模拟器,Simulation program with integrated circuit emphasis) 是一个解非线性常微分方程的工具,主要用于 IC,模拟电路, 数模混合电路,电源电路等电子系统的设计和仿真。Spice 是电路模拟核心算法,各软件厂 商推出的 Vspice、Hspice 的仿真核心均为 Spice,半导体巨头惠普 HP、泰克等自研的 CAD 系统中同样是包含了对 Spice 程序的改编。

阶段二:ASIC 芯片、单元库、逻辑综合发展推动进入 CAE 阶段(1980s)

ASIC 芯片半定制设计方法激发设计需求:80 年代可编程逻辑器件迅速发展。ASIC 芯片可 分为全定制、半定制、可编程三类,半定制方法采用带有基本单元的母片或标准单元库中 的标准单元(门/微处理器/存储器等),系统设计师可以根据基本单元选择布线,而不需要了 解物理版图、加工工艺,就可以利用编程语言进行设计,EDA 市场由此逐步打开。

单元库进一步提升设计的抽象化程度,使设计师能专注于系统设计。

单元库提供预设的标 准单元。各类单元库包含了预先设计好的各种特性逻辑门,可以帮助设计人员以调用数据 模板的方式进行芯片设计,大大减少了工程师所耗费的时间和精力投入。同时,单元库还 能够帮助进行设计的移植。

单元库的出现,使得半导体的设计思路得以抽象化。工程师可 以从一个更高的层次进行设计,即直接采用高级语言的设计电路板,并把底层细节归入到 库或者 CAE 工具中。

逻辑综合推动芯片设计进入系统级。

逻辑综合用于形成门级网表。逻辑综合工具诞生于1986 年,由 Aart de Geus 发明,通过翻译、优化、映射三步,将对电路的 RTL 级描述(Register Transfer Level)转换为门级网表(Gate-Level Netlist),作为后端布线布局工具的输入文件。

逻辑综合工具推动芯片设计效率大幅提升。通过逻辑综合工具,芯片设计从手动设计电路 进入电脑语言写电路的时代,芯片设计的抽象程度与设计效率进一步提升,推动 IC 设计从 晶体管级、门级逐步进入架构级、系统级。

阶段三:EDA 软件厂商成为主导,IP 模式逐步兴起(1990s 至今)

90 年代,软件厂商成为主导公司。90 年代软件厂商成为主导公司,奠定了如今的 EDA 领 域竞争格局,Mentor、Cadence、Synopsys 在这一阶段内迅速兴起,成为 EDA 领域的领 军企业,这一三足鼎立的竞争格局延续至今。

IP 模式发展,推动 EDA 产业发展。

IP 模式由 ARM 公司在 90 年代开创,即将各种设计库 虚拟化,形成可重复利用的、具有特定功能的集成电路模块,并将其授权给其他企业使用, 交付的产品以数字形式存在。

经过 90 年代的快速发展,市场规模由 1988 年的数千美元上 升至 2003 年的超过十亿美元,随后 IP 市场持续增长,据 IP Nest,2018 年全球 IP 市场规 模达到 36.02 亿美元。

芯片设计方法迭代推动芯片产业商业模式升级。

我们认为,随着芯片设计方法的迭代升级, EDA 设计工具不断更新迭代,设计能力的提升成为芯片制程进步、性能提升的重要支撑力 量。随着设计工具的发展,软硬件协同逐渐成为芯片开发趋势,晶圆厂与上游 EDA 厂商的 关系也变得更加紧密,生态协同发展的模式逐渐成为主流,从而推动商业模式升级。

驱动力之三:微架构&指令集共同升级

CPU 架构是指令集架构和微架构的结合。指令集架构包括指令、执行模型、处理器寄存器、 地址和数据格式等。微架构包括处理器的组成部分以及这些组成部分如何互连和互操作以 实现指令集架构。一个给定的指令集架构可以用不同的微架构来实现,由于给定设计的不 同目标或由于技术的变化,实现效果可能会有所不同。由此可见,对微架构与指令集之间 关系的拆解,是我们理解 CPU 核心能力的关键。

指令集是 CPU 中计算和控制计算机系统所有指令的集合,主要分为 CISC 和 RISC。计算 机指令集可以大致分为 CISC (Complex Instruction Set Computer,即复杂指令集)和 RISC (Reduced Instruction Set Computing,精简指令集)两类。

在计算机微处理器和指令集发展 之初,CISC 占据市场,其能够支持汇编语言,并拥有很高的代码密度有助于缩小程序,节 省计算机存储器和磁盘存储的成本,符合当时便于编写汇编语言以及节省代码存储空间的 需要。

伴随个人计算机的普及和计算机分工的细化,指令浪费现象凸显,既占用了 CPU 的 编译能力又没有发挥该有的效果,由此 RICS 诞生。

CISC 与 RISC 在发展中相互借鉴,不断拓展。

但随着科技的进步,体系结构和微电子技术 的不断发展,CISC 和 RISC 在指令集结构上造成的性能差距越来越小,两者相互借鉴进行 互相优化。

CISC 指令丰富、寻址方式灵活,指令长度可变,复杂程序执行效率高;RISC 指令结构简单、易于设计,拥有较高的执行能效比。

随着下游应用场景不断丰富,指令集 架构逐渐开始拓展,衍生出 ARM、MIPS、Alpha、x86 等主流细分架构。为了支持新型应 用,主流 x86 CPU 又扩展了 MMX、SSE、AVX、SIMD 等在不同领域应用的指令集。

微架构是在特定处理器中实现给定指令集架构的方式。

计算机的微体系结构通常表示为图 表,描述机器的各种微体系结构元素的互连,这些元素可能是从单个逻辑电路门(如与门、 或门、非门)和寄存器到完整的算术逻辑单元(ALU)甚至更大的任何元素。这些图通常将数 据路径和控制路径分开,设计系统的人通常将特定的微体系结构绘制为一种数据流图。

微架构的迭代伴随着芯片的进步。

Intel 微架构从 P5 到 Intel Hybrid 逐步演化,1993 年 Intel 推出基于 P5 微架构的奔腾(Pentium)处理器,相对于 i486 增加了第二条独立的超标流水 线,能够并行的运行一些比较简单的指令;在 1995-2002 年之间,乱序执行部件经过了数 次重大改进,处理器中加入了更多寄存器并引入了单指令多数据,对整体性能的提升有着 重要作用; 2006 年第一代酷睿(Core)微架构诞生,处理器被重新设计以适应双核和四 核的共享缓存结构;Intel 自酷睿处理器以来,奠定了超标量流水线架构的基本形态,并随 着 Sandy Bridge、Haswell、Skylake、IceLake、Hybrid 微体系架构的迭代,处理器的性能 也在不断发展。

未来的微架构:继续拓展。

近年来,为了支持云计算、系统安全等应用需求,CPU 的微体 系结构进一步扩展。未来,随着人工智能应用需求的快速增长,CPU 还将优化微体系结构, 例如增加人工智能算法指令集,提升 CPU 在人工智能领域的应用范围等。

我们认为微体系架构将会向着更深的缓冲区、更高的访存操作、更宽的 SIMD 执行能力优化,承接更多指令集设计架构,应用范围逐步拓宽。

总的来说,指令集架构是一种方法、思想和原理,而微架构则是一种方案、布局和连接方式。指令集的演化决定了 CPU 的运算方式,而微架构的升级则将设计落地,最终二者的共 同迭代升级,才促使了芯片产业的进步。

风险提示

1)技术进步不及预期。若 CPU 产品的技术进步不及预期,无法满足下游行业性能要求, CPU 市场在电子产业链中的价值占比提升可能不及预期。

2)市场竞争加剧。全球 CPU 市场以 Intel 和 AMD 为主导,若龙头企业压低市场价格,可 能导致市场竞争加剧,对国内厂商产生不利影响。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库

0 留言