主打AI的云战略,是百度在这个竞争激烈的市场上独特的竞争优势。其中,AI公有云是百度现金流业务,AI算法和软件定制是面向现实的打法,AI算力和大模型是面向未来的布局

文 | 吴俊宇

编辑 | 谢丽容

1月3日,百度内网发布了一篇名为《简单之约:谈机会谈挑战,新思考新要求》的内部信。文章内容取自2022年12月末,百度董事长兼首席执行官李彦宏面向全体员工的一场内部直播。

笔者掌握的公开信内容显示,李彦宏主要讨论了2022年百度的管理及业务问题,并多次多次强调财务指标的健康性。他说,比收入更有质量的判断,实际上是毛利、运营利润、现金流等标准。

李彦宏还重点提到了智能云事业群组(ACG)的业务战略以及AI技术商业化等一系列问题。他客观评价了云业务的现实挑战和解决思路。在他看来,云业务规模既不是第一,也不是第二。因此不能只搭平台,而是可以通过做“端到端”优化来吸引客户。他举例称,针对自动驾驶等细分市场可以提供云计算、高精地图、仿真服务、昆仑芯片等全套产品。

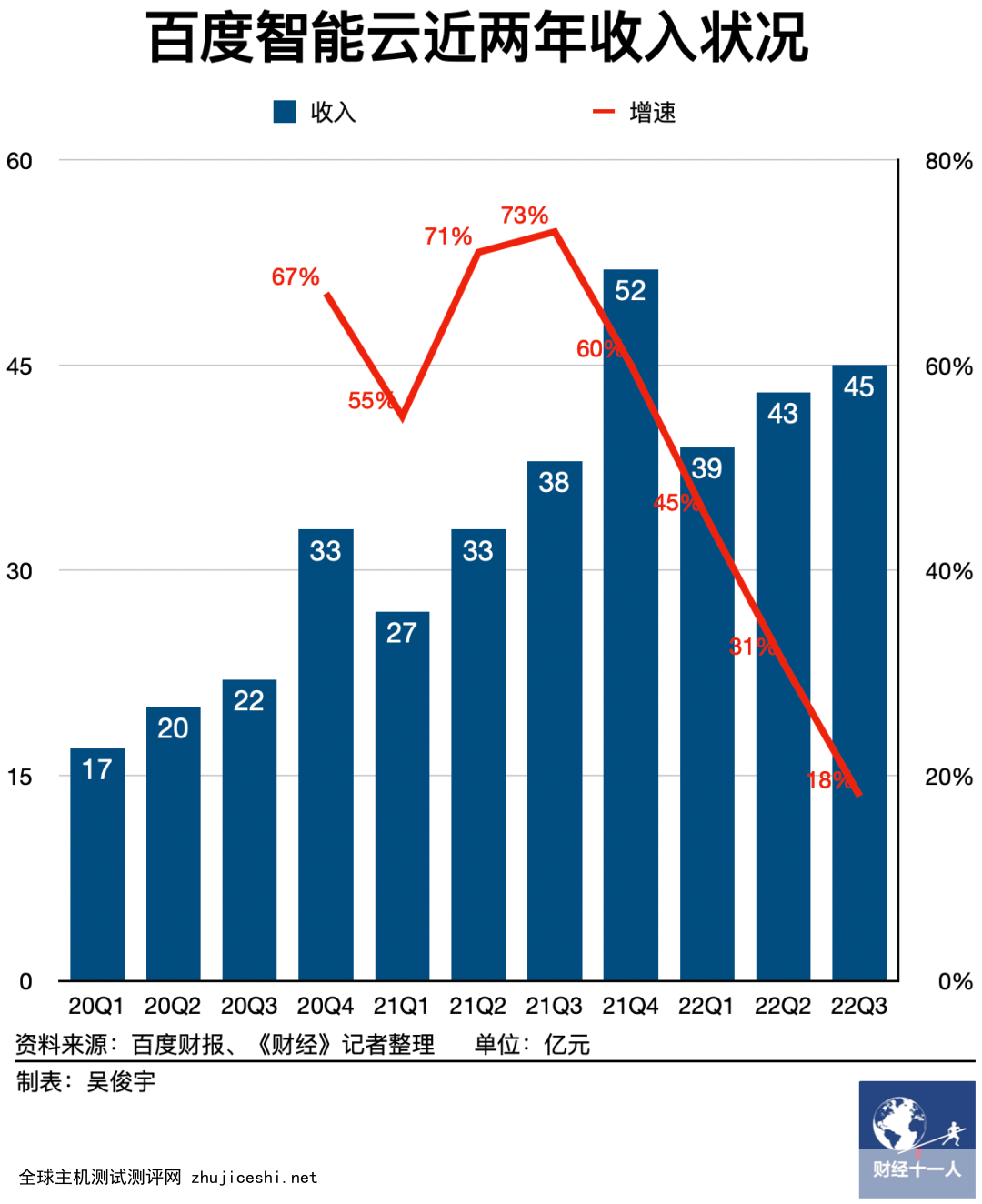

智能云是百度目前三大板块(广告、智能云、智能驾驶)中的明星业务。2022年前三季度,百度智能云营收127亿元,同比增长31%。目前该业务在百度核心(剔除爱奇艺后的其他业务,包括广告、智能云、智能汽车、小度音箱)中的占比为18%,且在百度营收中的占比持续上升。

百度智能云的规模和头部企业有差距,但增速远超其他企业,且在细分市场存在一定优势。值得注意的是,头部云厂商营收规模超过500亿元,但增速已低于10%。

百度目前云市场部分细分领域取得了优势——在中国AI公有云服务市场位居第一,市场份额占比28.1%。这份数据在当下这个时间节点被关注。尤其是AI公有云市场的含金量被部分行业人士讨论。原因主要是三点:

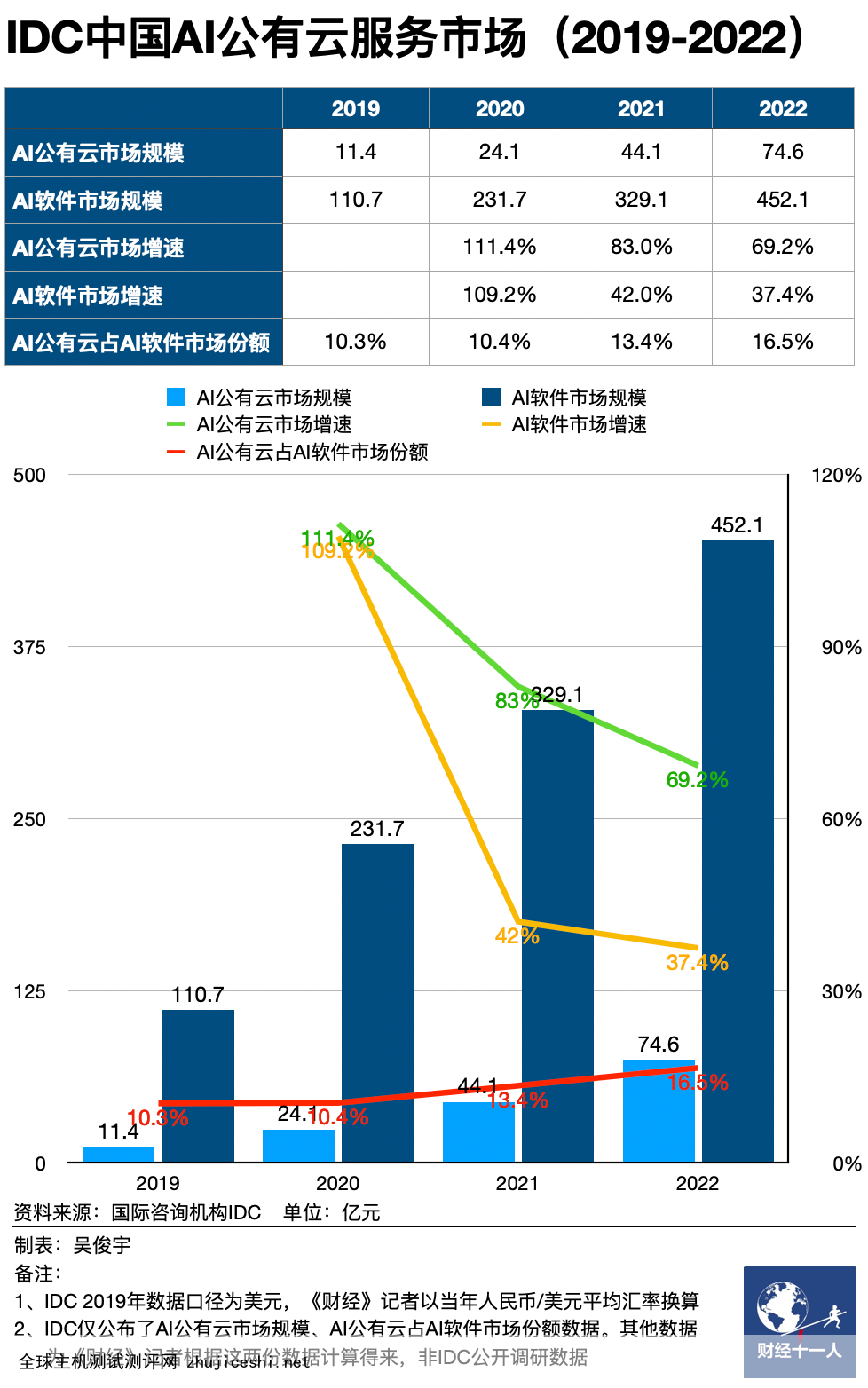

一是,AI云与软件业务包含三块,三块业务相互交织。AI公有云是现金流业务,AI算法和软件定制是面向现实的业务,AI算力和大模型是面向未来的业务。二是,AI公有云市场正处高速增长期,虽然绝对规模不大,但利润率高,可以缓解云厂商盈利难的问题。AI公有云市过去一年的增长率达69.2%。该业务服务以API调用、SDK下载等自动化方式为主,通用程度高,利润率可高达60%-80%,是一个小粮仓。三是,AI公有云以及AI软件对企业自研能力要求高。在国内云厂商普遍弱化转售业务,强化自营产品比重的时间节点,它代表了企业的能力。这部分业务的进展,在一定程度上影响了云厂商的收入健康度、业务竞争力。AI公有云的含金量

1月4日,市场调研机构IDC发布了2022上半年中国AI公有云服务市场数据。

IDC预测,2022年中国AI公有云服务市场规模将占AI软件整体市场的16.5%。从市场份额来看,2022上半年百度智能云保持第一,整体市场份额占比28.1%。前四位分别为百度智能云、阿里云,华为云、腾讯云。

IDC定义和统计口径中的AI公有云市场包含人脸人体、图像视频、自然语言处理、智能语音、对话式AI、机器学习平台等多个细分子领域。上述领域的特点是,服务以API调用、SDK下载等自动化方式为主,通用程度高。IDC称,由于中国市场对数据安全、个人隐私保护等有一定的要求,私有化部署在未来几年仍将是主流。

需要注意的是,IDC定义的AI公有云市场采取了窄口径的统计方式。该市场2022年在AI云与软件这个大市场中的占比只有16.5%,规模是74.6亿元。也就是说,在更大的AI云与软件市场,2022年规模是452.1亿元。

如果去拆分整个AI云与软件市场,其服务方式包括三大类:

其一,提供API调用、SDK下载等平台服务,也就是IDC所说的AI公有云市场。这一市场目前规模相对较小,但产品成熟且自动化、通用化程度高。对企业来说服务成本低,容易获得60%-80%的高毛利率。

其二,提供AI软件,定制算法和软件产品。这部分市场倾向于混合云、私有云部署。由于数据成本、算法成本、交付成本高,毛利率通常只有30%。提升毛利率,需要数据成本低、算法复用率高。目前小型AI企业普遍面临难盈利的挑战;大型AI企业依靠规模效应,具备一定的成本优势。

其三,提供AI算力,配套深度学习、AI大模型服务。这一市场目前正在起步期,服务自动驾驶、高端制造、智慧城市、生物医疗等高科技场景。但需要耗费巨额成本采购GPU芯片建设智算中心,做大规模的数据标注、模型训练。

目前,百度智能云在这三个方向都有业务布局,但业务进展不一。简单理解,AI公有云是这家公司的现金流业务,AI算法和软件定制是面向现实的业务,AI算力和大模型是面向未来的业务。

AI公有云是现金流业务。百度智能云具备领先优势。原因是,百度形成了相对完整的平台能力,可提供API调用、SDK下载服务。上述服务如同自来水,开发者可以按照使用次数简单付费。

在IDC的报告中,百度智能云连续四年市场份额第一,且在人体人脸、图像视频两个规模最大的子市场继续保持第一。值得注意的是,人体人脸识别、图像视频目前在安防、金融等运用成熟,且在向工业、医疗、零售等领域渗透。由于利润率高、服务成本低,这部分业务正在成为一个小粮仓。

AI算法和软件定制是面向现实的业务。该业务主要采用混合云或私有云的部署模式,一直被视为盈利难。在IDC的数据中,2022年中国的AI软件市场规模高达452亿元。这意味着,AI定制软件、混合云/私有云部署仍然会是未来很长一段时间国内AI云市场的主要服务模式。

在中国市场现状的大盘子里,市场上已上市的AI创业企业目前均处于亏损状态。原因是,数据采购与处理、算法模型建立与调教、AI软件交付与部署三个环节都成本极高。在AI创业企业的成本结构中,数据、算法、交付三大成本的占比分别为60%、20%、20%。

现实很难,但考虑到市场规模和现实需求,这部分市场不得不做。百度2018年开始就在探索该市场,目前正在亲自下场深入行业,帮助行业客户寻找解决方案。在政府、金融、制造、汽车、能源等重点行业形成了拳头产品。

作为大企业,百度相比中小企业有一定的成本优势。平台企业以及客户主动合作,数据采购成本可以被最大程度压缩。由于客户规模优势,算法模型的复用率高,研发成本可以被摊薄。百度的主要挑战是交付部署环节,原因是人力成本较高,不过当标杆项目跑通后,可以通过与重点合作伙伴合作的方式降低该成本。

AI算力和大模型是面向未来的业务。国内各个企业的智能计算业务都尚处于投入期,且成本巨大。随着人工智能场景在各行业进一步落地,智能算力的需求在持续上升。

目前一家头部云计算厂商GPU算力在总算力中的占比仅为5%。英伟达的一位核心人士2022年11月曾为笔者计算过,采购一片英伟达顶级GPU的成本高达8万元。一台服务器通常需要4张-8张GPU。这意味着一台GPU服务器的成本通常超过40万元,而国内服务器均价为4万-5万元。

头部云厂商目前正在从数据中心下手,定制、优化软硬件,提高计算性能、降低计算成本。为此,采取了研发自研芯片、采购GPU芯片等做法。理论上看,基础设施50%的性能提升可以带来20%利润空间,还可以为客户带来30%的降价空间。有云厂商数据中心业务负责人对笔者说,理论很理想,但实际情况是,设计、流片成本较高,部署后摊平研发成本仍需一段时间。上述做法仍入不敷出。

百度智能云是少数几个部署智算中心的云厂商之一。头部云厂商智算中心的建设和使用处于起步期。阿里云2022年在河北张北、内蒙古乌兰察布启用了两座智算中心。百度自动驾驶、人工智能业务起步早,智能算力的探索也很早。目前在江苏盐城、湖北宜昌也建成了两座智算中心。

智能计算在IaaS层的重点是GPU等AI芯片,在PaaS层则是大模型、开发平台。在IaaS层,百度的服务器搭载了根据自身需求设计的昆仑芯片。在PaaS层有深度学习框架飞桨和文心大模型。因此,形成了从“芯片-框架-大模型-行业应用”的全栈自研的端到端一体化基础设施。

百度未来在智能计算方向的业务有布局。未来的市场进展和商业化步伐需要长期观察。

靠AI做云市场的优势和挑战

百度的AI公有云、AI算法和软件定制、AI算力和大模型的产品及业务布局是完整的。

考虑到AI算力和大模型等面向未来的业务尚处于投入期。当下需要重点关注的,是百度的AI公有云、AI算法和软件定制业务。其中包含两大原因。

其一,AI公有云可以贡献实实在在的利润。毛利率高达60%-80%,可以解决云厂商盈利难的燃眉之急。另一个积极因素是,深度用云、用AI的现象正在互联网、金融、电信等上云速度快的行业出现。

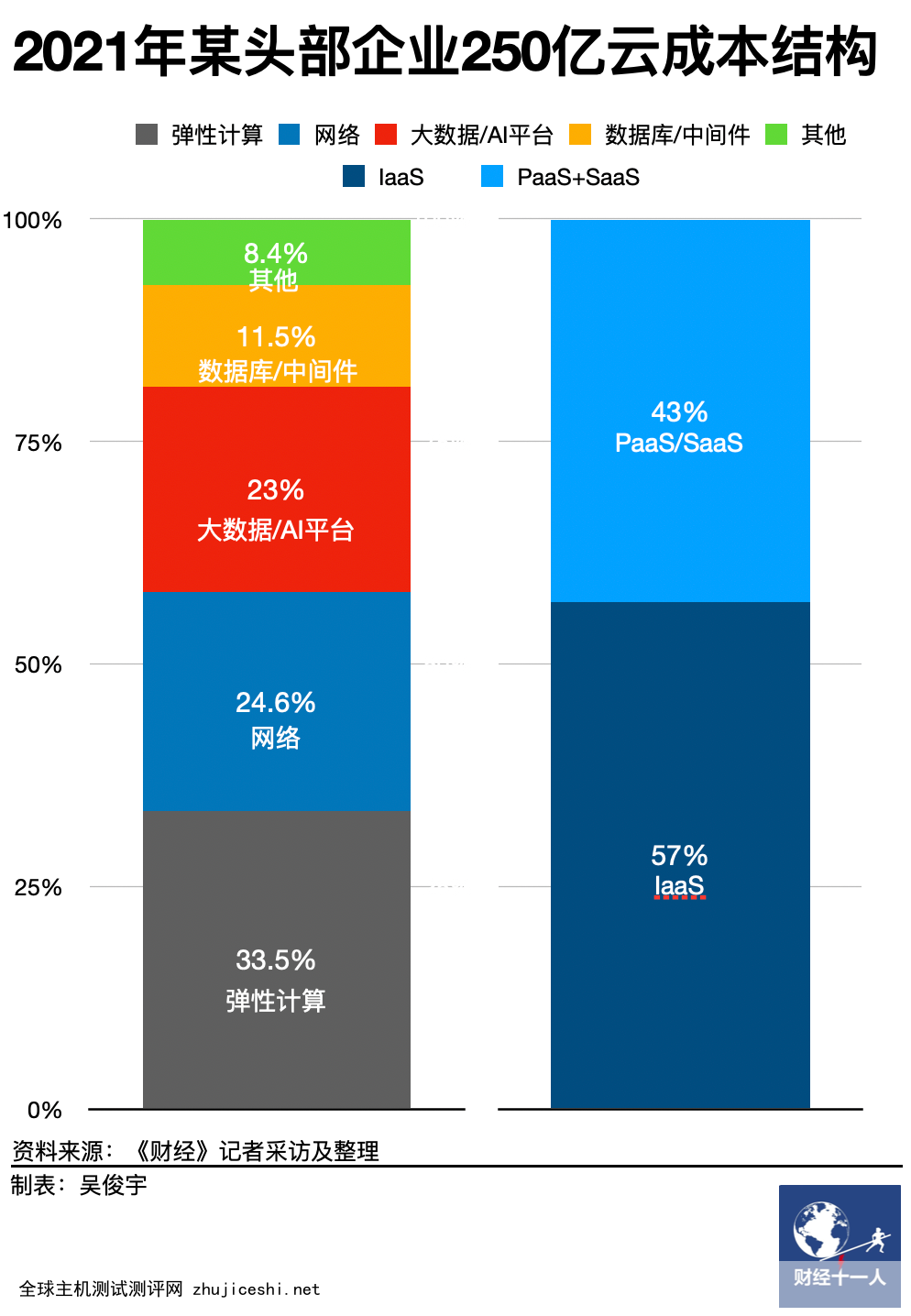

以某头部互联网公司为例,2021年250多亿用云成本中,23%来自大数据/AI平台等高附加值的软件产品。深度用云会让数据库、大数据/AI平台、上层应用软件的需求持续增长,云厂商的利润质量会随之改善。

2022年11月,一位头部互联网企业研发效能和集群管理技术负责人对笔者表示,这种用云结构接下来会在互联网等最早上云的行业中出现。随着用云程度加深,来自大数据/AI平台、数据库/中间件等高附加值产品的比重还会持续快速提升。

其二,AI算法和软件定制业务可以贡献营收,这是贴近真实需求的庞大市场。数据处理、算法调教到产品部署每个环节都很复杂,打通后可以建立竞争壁垒。在客户群体中规模化复制后,毛利率可以从30%提升至软件产业平均毛利率60%。最终的结果是,创造稳定的利润。

能否做好这两大业务直接决定了百度智能云的业务健康度。李彦宏在内部信中也着重提到,比收入更有质量的判断,实际上是毛利、运营利润、现金流等标准。

AI公有云、AI算法和软件定制这两块业务决定了百度和其他头部云厂商的差异化竞争。

近两三年来,平台型云厂商长期在“被集成”和“自己下场”两个方向寻找平衡点。头部云厂商倾向于做平台,从下往上打。也就是从IaaS资源出发,往上销售数据库、数据中台等自研PaaS产品,再带入合作伙伴的SaaS应用。

面对市场现实,百度智能云更倾向从上往下打。也就是,先以AI行业应用入手,根据客户需求提供PaaS平台,再提供差异化的IaaS算力。

百度智能云在云市场份额的规模不够大,这是劣势。但这带来的另一个影响是,百度智能云包袱更小、更灵活,可以聚焦几个重点行业、优势领域,提供覆盖“SaaS+PaaS+IaaS”的AI解决方案。这带来了和头部云厂商不同的思路——百度愿意做更多“自己亲自下场”的工作。

有头部云厂商的高管曾对笔者表示,头部云厂商一直在避免成为解决方案公司。因为头部云厂商规模大、业务多,扎入行业做太多垂直解决方案,会导致云厂商的产品服务太重、利润太薄,无法规模化高速增长,影响想象空间。此外,涉足过多行业,做太多应用也会导致组织膨胀,管理的成本、难度变高。

但实际操作过程中,百度的做法与头部云厂商的做法存在差异,倾向于亲自下场下苦功夫为客户主打拳头级应用产品。这也对应了2022年9月百度集团执行副总裁、百度智能云事业群总裁沈抖提出的“云智一体,深入产业”的战略。

此前百度智能云智慧工业负责人对笔者表示,百度与客户接触时,通常会细化产品质量、生产协同、能耗控制、生产安全等具体问题,并制定投资周期、成本回收周期,最终精确计算出改造效益。基于具体业务问题为客户计算效益账,反过来寻找百度的AI应用解决具体,再根据应用需求部署PaaS平台、IaaS基础设施。

百度智能云目前在政府、金融、制造、汽车、能源等重点行业形成了拳头产品。好处是,客户可以提效省钱。百度智能云在重点行业云产品可规模落地,保持收入/利润健康增长。

AI产品普遍是自营产品。有助于强化自研能力,发育行业解决方案。这对提升云厂商的产品力、利润率等核心竞争力帮助巨大。

一位云厂商战略规划人士此前对笔者称,2022年各大企业普遍战略调整之前,国内云厂商的自营产品营收占比仅有30%-40%,转售类产品的营收高达60%-70%。2022年之后,自研产品在部分云厂商新签项目中的占比红线为60%-80%。

为此,云厂商正在减少大包大揽的集成项目,交由合作伙伴承担。这是对上阶段牺牲利润、追逐收入的纠偏。不过,适度后退也引发了服务质量下降、缺乏行业深耕等问题。

一个共识是,随着2022年的战略调整逐步稳定,云厂商还要重新思考如何真正做好政企市场。用技术探索出针对传统政企客户的解决方案能力,是决定能否真正妥善处理政企市场低毛利问题的核心。

这是百度正在思考的问题。在别人考虑往回收一收的时候,百度过去一年根据自身现实和优势,决定往前进。

0 留言