周期股因为波动比较大,好的时候赚钱比较多,容易迎来戴维斯双击,而且对周期有深刻研究的投资者也容易形成相应的“股感”,在周期来临前布局并等风来即可。只是对周期的研究非常难,如果只是从基本面去把握周期拐点,更是一个“模糊的正确”,而且实体经济的周期会不会传导到资本市场,即使会,又要何时传导,也是一个说不准的问题。

不过既然最近看到这了,就蛮做做记录。

周期股中最典型的是煤炭,今天主要讲一讲煤炭的周期逻辑。

煤炭是最基本的能源与大宗商品之一,主要看动力煤、焦煤。

动力煤指作为动力原料的煤炭,凡是以发电、机车推进、锅炉燃烧等为目的,产生动力而使用的煤炭都属于动力煤,它和下游的发电量、水泥生产有较大相关性。中国是动力煤进口大国,昆士兰-日本海运费、布伦特原油现货价是外生变量。焦煤是生产钢铁的一大质料,尤其是优质焦煤,在国内资源非常缺乏,国内优质焦煤资源经常来自于进口,它和下游生铁产量有较大相关性。此外,中国是焦煤出口大国,也要看焦炭出口量、炼焦煤净出口量。煤炭作为大宗商品,价格是最根本的驱动力。

1,动力煤价格的国内因素

动力煤价格要涨,是因为需求量大了,正常来说,煤厂不会没事囤那么多库存,所以改变市场格局的临门一脚,往往来自需求,需求是第一驱动力。

那么,需求从何产生?也就是火电发电量、水泥的景气度提高了,所以可看火电发电量当月同比(S5151664)、水泥产量当月同比(S0027703)。

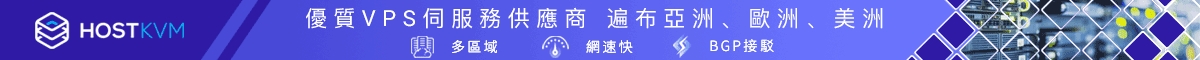

从Wind取值,我国发电量同比(蓝色)、钢铁产量同比(橙色)均有触底回升的迹象,然而这两个都是滞后的月频数据,只能做事后跟踪,没什么参考意义。

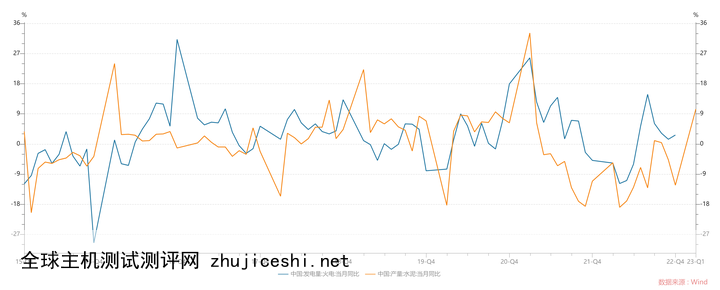

下游需求旺盛后,便进入了库存周期中的被动去库存阶段,这时候需求向好,但还没有传导到供给侧,只不过秦皇岛港的煤炭库存先开始消化。

秦皇岛港煤炭库存(S5103725)是一个日频数据,参考价值比较大。

接着,港口开始补库存,从而传导到煤厂,生产端开始被动去库存,煤老板们发现生意好起来了,于是开工生产,进入主动补库存阶段,煤炭进入高景气周期。

2,动力煤价格的国外因素

以上是动力煤需求的逻辑。如果这些需求都能从国内的煤厂得到满足,那也就罢了,然而中国的动力煤往往需要进口,因此供给侧,需要看国外动力煤的成本。

目前能查到的国际动力煤价格指数有:

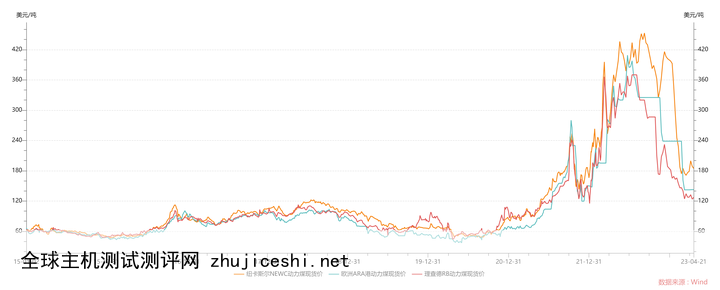

纽卡斯尔NEWC动力煤现货价:S5101712欧洲ARA港动力煤现货价:S5101710理查德RB动力煤现货价:S5101711这些都是外生变量,该多少钱就多少钱。幸运的是这3个都是日频数据,且相关性较大,方便跟踪。如图,2022年开始,国际煤炭价格大涨,一直到2023年才有所回落,但整体还处于高位。

由于进口煤炭还需考虑运费和油价,因此昆士兰-日本海运费(S6405121)、布伦特原油现货价(S5111905)。可惜昆士兰-日本海运费数据在Wind中只更新到2016年,下图深紫色线为布伦特原油现货价。如果要跟踪运费价格,只能寻找一些别的数据来替代。

可以看出,俄乌战争、疫情等因素导致的油价上涨,进一步提高了进口煤炭的价格。

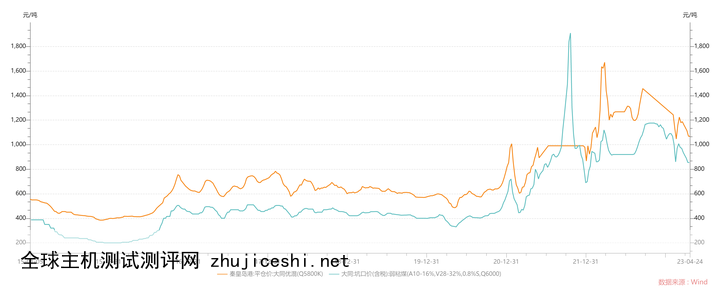

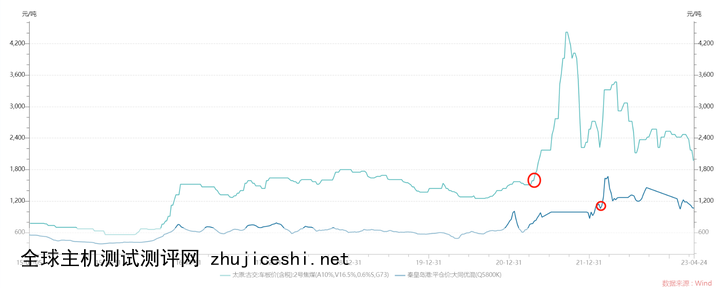

这些因素都会影响秦皇岛港大同优混平仓价(S0028288)、大同坑口含税价(S0146016),也是我国煤炭价格的最终指标。

如上图,由于海外煤价上涨,影响了我国动力煤价格,作为大宗商品,国内外的动力煤价格有很强的相关性。一种可能性是,中国动力煤需求太大,国内供给不足,需要从海外进口动力煤,而进口价格高,自然抬高了国内的市场行情;另一种可能性是,由于海外煤价更高,如果国内的动力煤卖不上价,就会选择出口(因为海外更贵),这就减少了国内的供给。这就是经济学中,套利产生的平价现象,因为国内外煤价不同,低价的煤肯定会想办法卖到高价的地区,从而导致两地价格一致。

总而言之,动力煤方面,我国是价格的被动接受者,主要看国外三大价格指数的影响。

然而,海外煤炭价格和国内价格是同步数据,也就是说,我们无法先看到海外的三大价格指数涨了,再预判国内价格要涨,由于金融市场、信息技术的发展,国内动力煤价格并不会滞后于海外价格,所以参考意义不大,真正的领先数据是下游需求(火电发电量、水泥产量)、布伦特原油现货价、海运费。其次可参考的指标是秦皇岛煤炭库存变化,而下游主要电厂的煤炭库存数据也早已停止更新,这使得对煤炭价格的预测变得更加困难。

3,焦煤的价格预测

相比动力煤,焦煤的价格预测相对简单一些,因为焦煤的下游主要是生铁产量,而钢铁行业的数据都比较丰富。

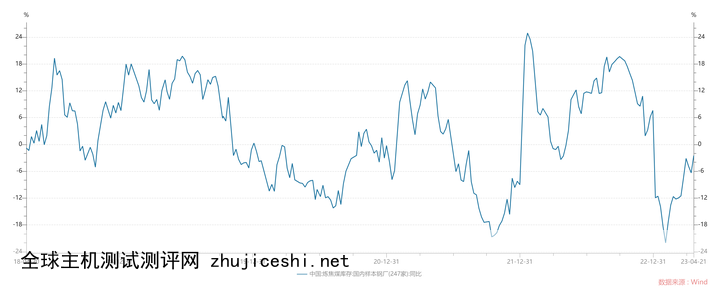

库存方面也可以参考247家样本钢厂的炼焦煤库存(S5133868)。下图是对钢厂炼焦煤库存数据进行调整后的同比值,可以看到整个2022年库存是比较高的,一直到2023年,钢厂的炼焦煤库存才开始下降。

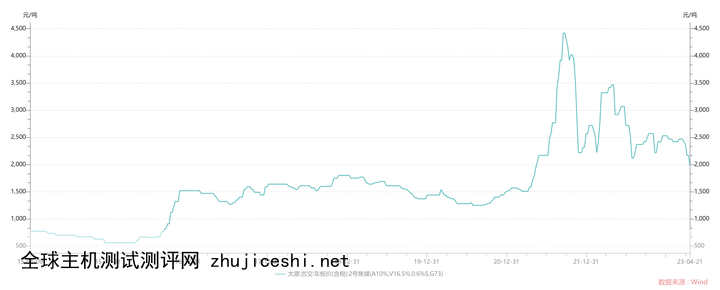

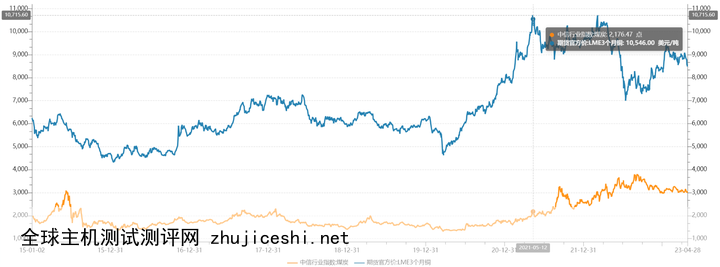

结合生铁产量、库存变化,可以判断焦煤的价格走势,从而反映在山西古交2号焦煤车板价(S0146210)上。至于生铁产量(决定焦煤需求)、库存变化如何影响煤价,就是库存周期的知识了,详见往期文章:《如何分析基钦周期(库存周期)?》

4,从实业到资本市场:流动性

以上只是实体经济中的价格形成机制,核心逻辑是库存周期,然而资本市场对煤炭股要真正追捧,还需要一个关键因素:流动性。

比如某煤炭ETF的走势,和煤价有较强的相关性,2021年8月,煤炭ETF价格飙升,形成一个尖顶,而焦煤价格是在2021年5月启动,动力煤价格则在2022年2月启动,同时,这段时间也是我国因为疫情,流动性较为充裕的时间。

5,上游资源股的投资逻辑

前面说了煤炭,煤炭是典型的周期股,而上游行业(一般是石油、有色、煤炭)都具备周期属性。

石油牵扯到世界经济局势,要看美国的需求和OPEC供给,我国依赖石油进口,对于石油价格只能被动接受,这使得国内的投资者很难对油价进行预判,且石油股的β不高,缺乏超额收益,所以不是理想的投资对象。

有色的β最高,炒起来比煤炭刺激,但是几乎没有靠谱的先验指标,很难做出预判。且有色的下游行业太多,涉及建筑、家电、汽车、基建、交运等等应有尽有,极难进行库存周期的分析。所以有色股价提高,往往不是大宗商品价格提高了,仅仅是投资者们预期它会提高而已,所以有色只能做右侧,在LME期货价格上来+技术面出现信号的时候去交易,不用看基本面和PE。

煤炭可以做左侧,同时结合PE,低PE买,高PE卖,重在择时,但是无论是有色还是煤炭,都必须保证流动性充裕,通缩的时候不要碰。或许这可以解释为什么去年9月以来煤炭跌成狗,明明放开了,有经济复苏的预期,流动性也没有收紧,但经济出现了通缩,大宗商品价格上不去,自然大家也不想炒它。

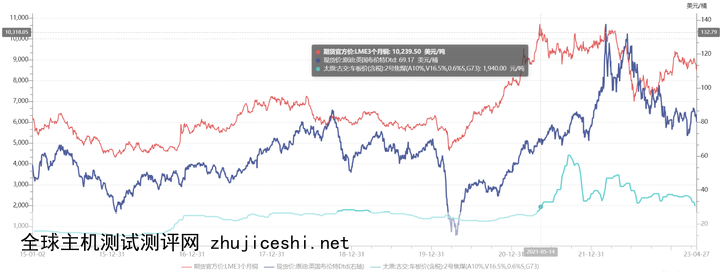

对比石油价格(布伦特原油现货价)、有色(LME3个月铜价)、煤炭(大同煤价),会发现LME期货价格领先于煤炭价格3个月左右。

策略分析师穷尽一生在寻找先验、高频的宏观指标,最后发现股价本身才是最灵敏的先验指标,这或许是最讽刺的事情,既然如此,那就以LME期货价格作为周期行情的先验指标——价格涨上来的时候,意味着投资者对周期股的提价预期在提高(即使实际上还没有提价),说明经济周期有回暖的可能。

由于LME指标跑在煤价之前,所以可以看有色、做煤炭,与其花时间寻找预测有色金属行情的方法,还不如在有色行情好的时候,配置在还没有起来的煤炭上。如下图,LME3个月铜价(蓝色)先见顶,而煤炭指数(黄色)过了4个月才见顶。

今天就扯到这里,过两天聊聊钢铁。

0 留言